雷神盃活動:

雷浩斯價值投資講座學員限定的獎金賽,比賽隊伍必須在15-20分鐘報告一檔個股,同時接受5分鐘三位專業裁判問答。首次舉辦吸引八隊參加,同時有70位學員觀戰,是國內首見的個體投資人專業分析競賽。

本文作者為雷浩斯價值投資講座學員隊伍『大家賺錢隊』,以下為比賽報告內容:

氣立:基本資料

- 業務內容:

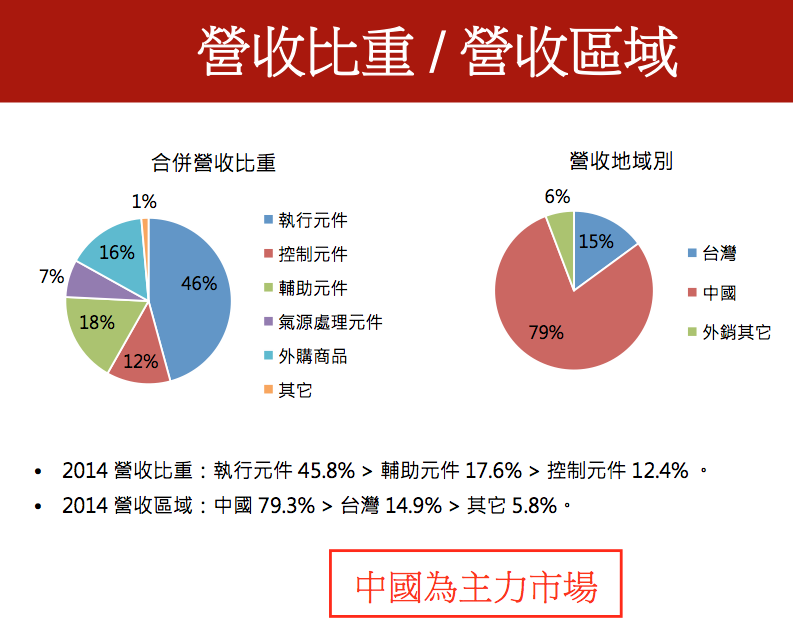

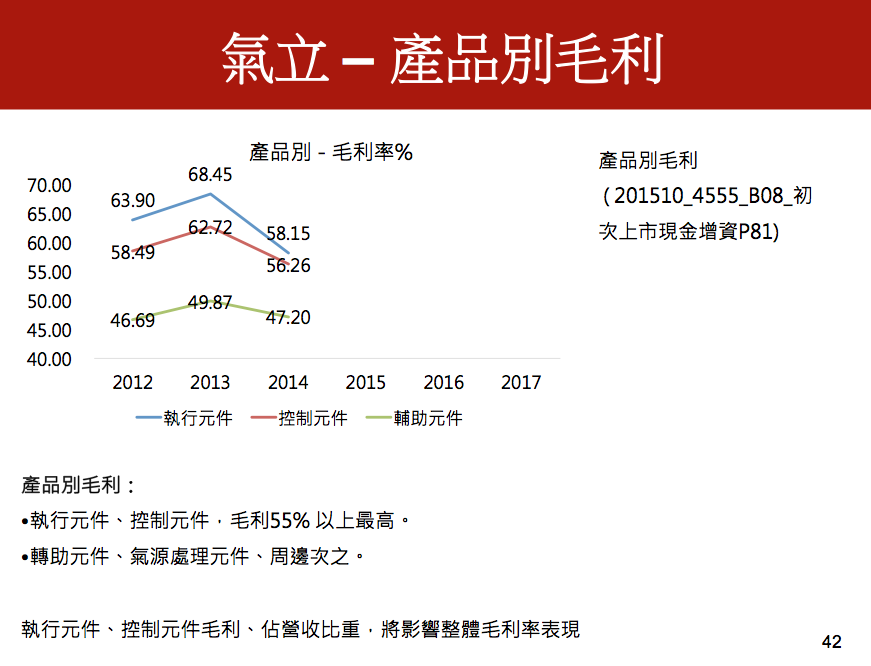

- 公司產品:執行元件、控制元件、輔助元件、氣源處理元件。

- 2014 營收比重:執行元件 8% > 輔助元件 17.6% > 控制元件 12.4% 。

- 2014 營收區域:中國 3% > 台灣 14.9% > 其它 5.8%。

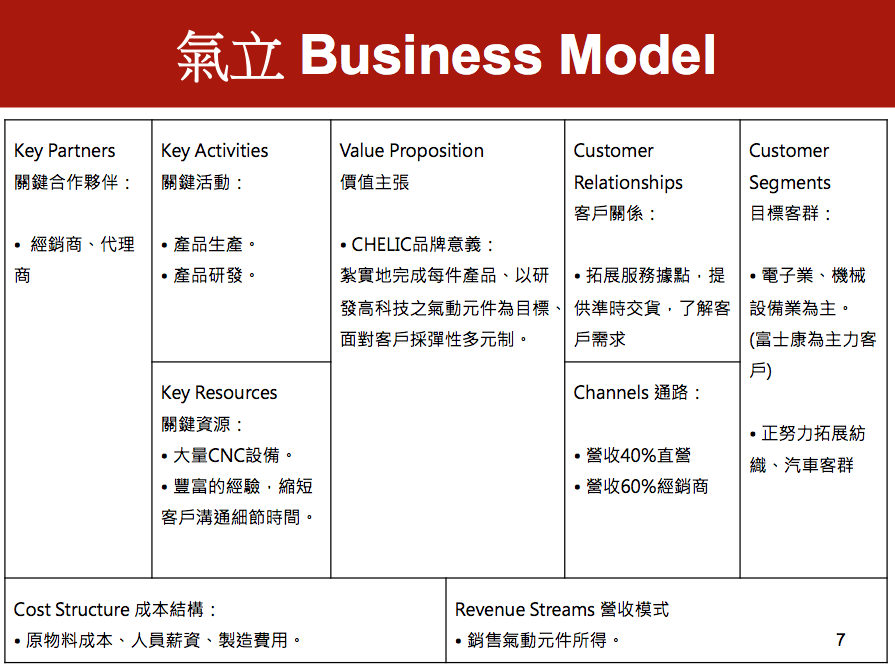

- 核心能力:客製化、彈性生產。

- 產品定位:自有品牌 CHELIC,主攻中高階氣動元件。

- 市占率:

- 市佔率:中國市佔率約2%。

主要競爭對手:

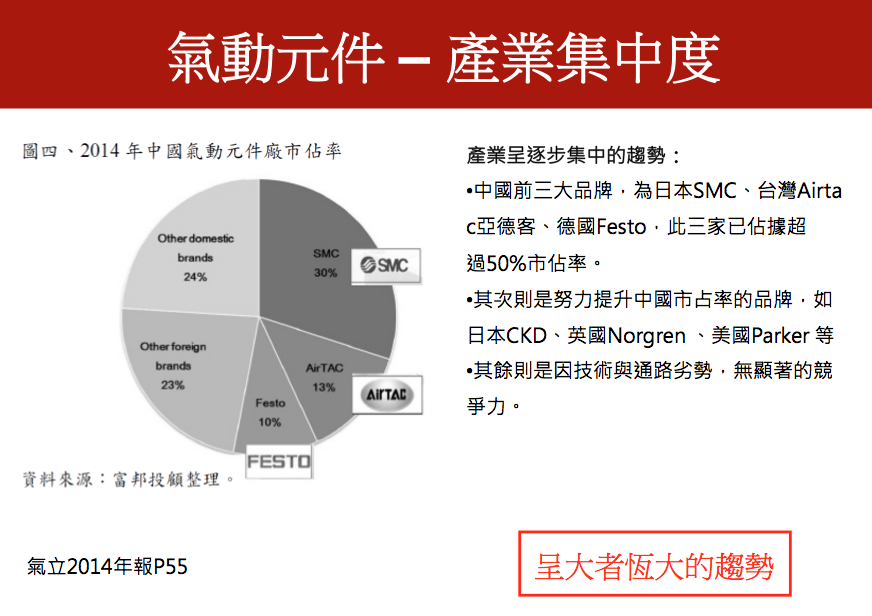

中國前三大市佔率 日商SMC(30%)、台灣 AirTAC(13%)、德國FESTO(10%)。

主要客戶:

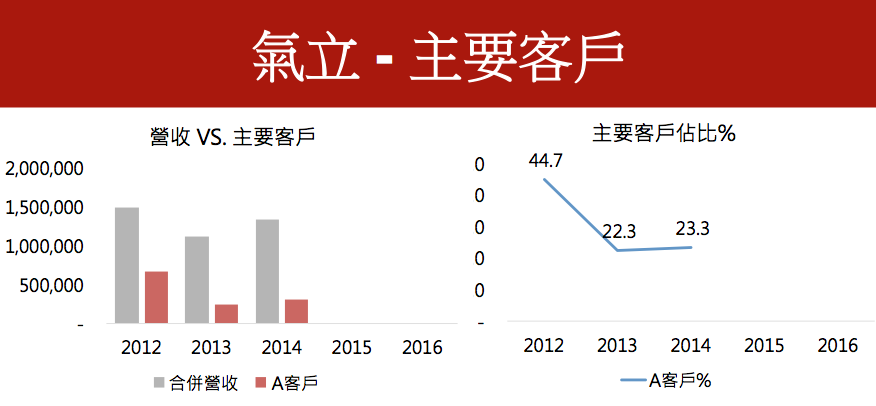

- 透過 A經銷商,出貨給主力客戶「富士康」。

( A 經銷商,主要客戶為富士康,佔其全年營收將近九成)

主要應用產業:

- 機械設備業、電子業為主,佔該公司營收比重超過八成。

- 亦逐步跨足其他產業如汽車、紡織、食品、能源、塑化及生技醫療…等。

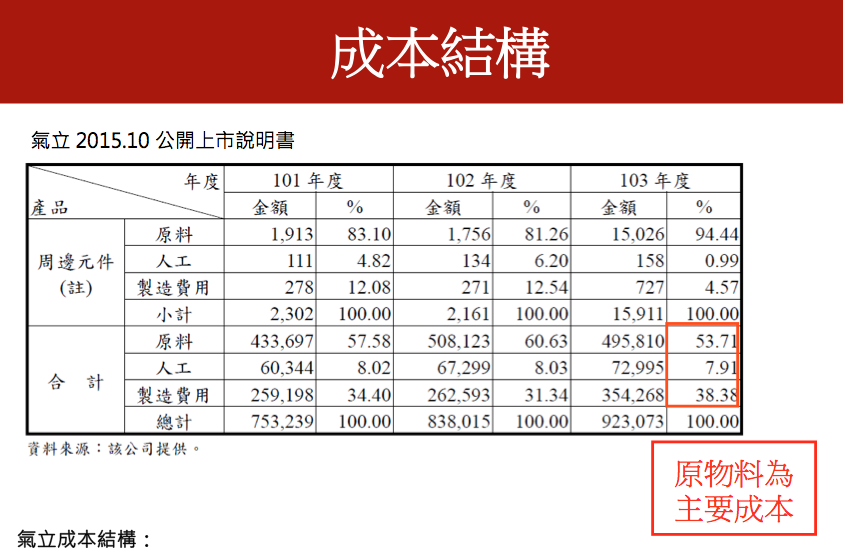

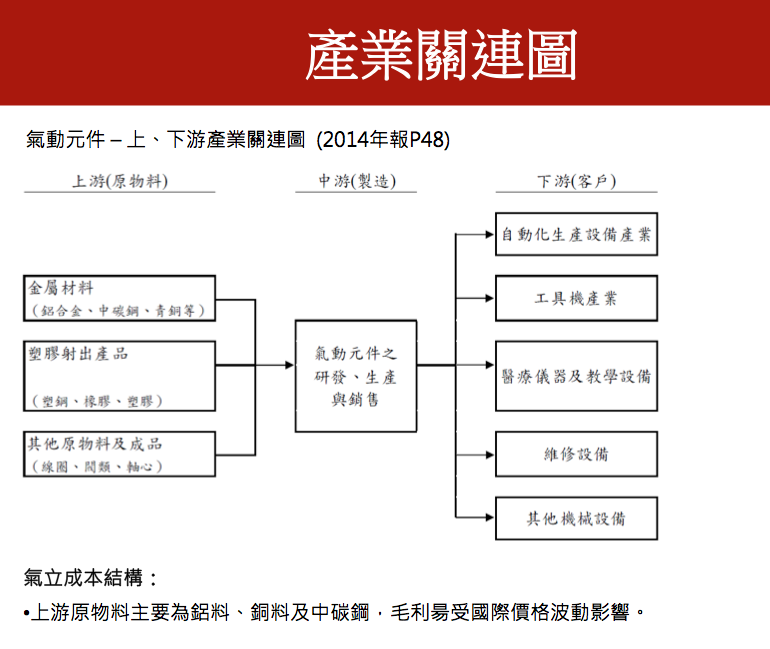

氣立成本結構:

- 上游原物料主要為鋁料、銅料及中碳鋼,為主要成本所在,佔成本比重達50%以上。

- 其次為製造相關費用,佔成本比約38%。

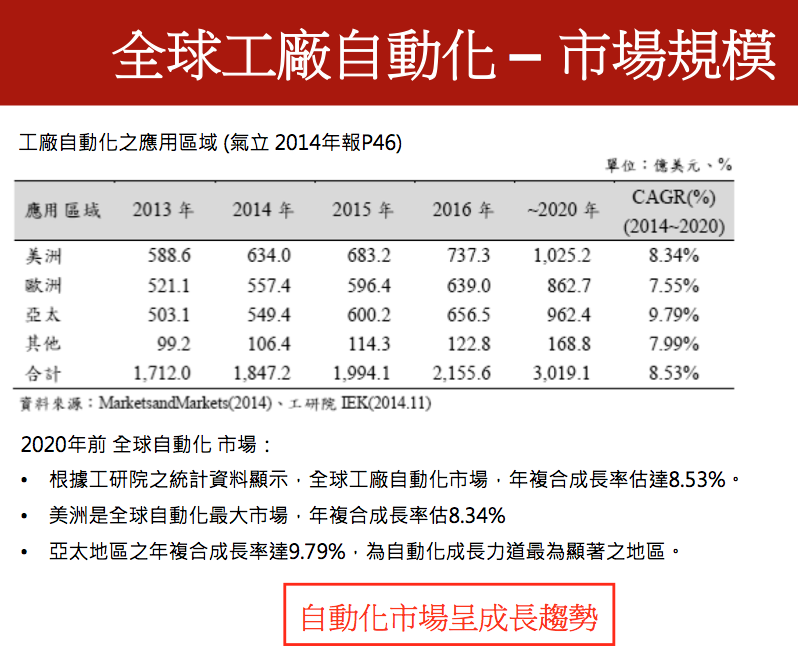

產業概況觀點:

- 氣動元件具備高度轉換成本,一旦採用後,除非客戶將整個系統更換,否則只能沿用舊有的系統,而整個系統更換更是一項接近不可能任務的過程,因這會牽連到生產線的設計,因此這樣的產品先天具有非常高的轉換成本.

氣動元件 產業競爭基礎:

氣動元件產業內競爭基礎,大致可歸納成以下三點,擁有以下三點競爭優勢者,可望逐漸掌握市場。

- 通路優勢

- 高性能價格比優勢

- 研發設計優勢

- 通路優勢:

中國的幅員遼闊,造就沒有通路,就難以打開市場的特殊國情,且機械設備製造業,隨著時代的變遷也在持續壓縮交貨期,使得氣動元件製造商,要有足夠密集的服務據點、快速反應的供貨能力,使客戶能在規劃的期限內完工投產。 - 高性能價格比優勢:

氣動元件產業下游,為工業生產業者,重視氣動元件穩定的品質、及供應商控制成本的能力。

這使得氣動產業內競爭的廠商,能提供高性能價格比者,則可望逐步掌握市場。

- 研發設計優勢:

氣動元件產業的發展趨勢,目前朝向以下幾點發展- 小型多功能化:

氣動元件的尺寸縮小,為未來趨勢,並多功能化減少配線、配管和元件,以節省空間、簡化拆裝、維修。 - 精密高速化:

精確度需不斷提升,運轉速度加快,以提高生產效率。 - 輕量節能化:

採用鋁合金及塑料等新型材料製造,減少漏氣並降低能源消耗。 - 無汙染、無菌化:

隨著環境保護的要求越來越高,因此無油潤滑的氣動元件將更普及化。另外,如食品、飲料、製藥及電子等行業,對空氣品質的要求更為嚴格。

- 小型多功能化:

產業內競爭的廠商,皆須持續投入資金於研發,在技術上符合趨勢。

無法跟上技術的小廠,恐將被淘汰。

產業競爭 – 小結

小結:

綜合以上,在競爭基礎內競爭的廠商,

- 技術、成本結構弱勢,無法提供高性能價格比者

- 通路劣勢,無法有效提供客戶服務者。

長期而言將被市場淘汰,市場集中度預估仍將進一步提高。產業有大者恆大的趨勢。

競爭態勢

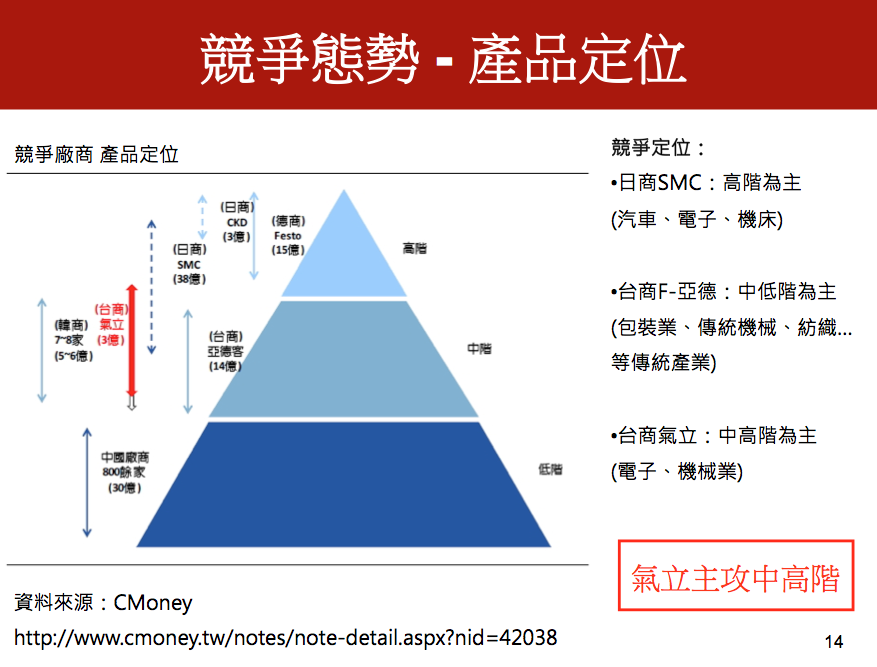

日本 SMC

- 日本 SMC ,全球規模最大之氣動元件製造商,全球市佔率約達25%。

- 全球有超過51 個銷售中心,通路佈局完整。

- 產品定位:中高階價位。

中國之汽車、電子、機床等行業市佔均位居第一。

F-亞德

- AirTAC 品牌由台灣發跡, 2010 年回台掛牌上市。

- 主要生產基地位於 廣州、寧波、佛山、台灣台南。

- 產品定位:中低價位。

應用以 包裝業、傳統機械業、紡織業…等傳統產業為主。

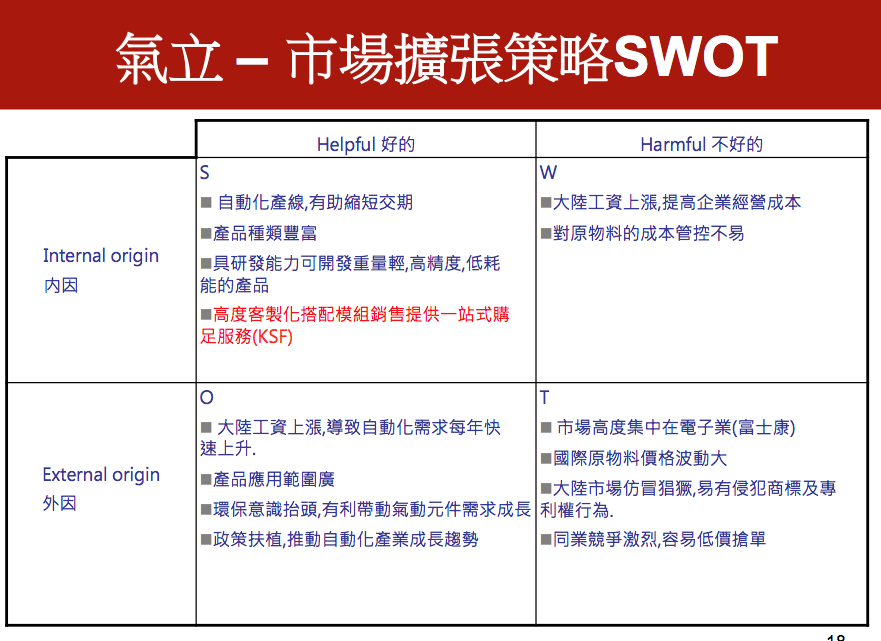

氣立 – 市場擴張策略

氣立市場擴張計畫:

- 規劃跨入更高階、低階領域之氣動市場,邁向全方位發展,擴大品牌市佔率。(201510_4555_B08_初次上市現金增資P125)

高階市場:

- 逐步跨入 電子業、汽車、食品業、生技醫療業(含製藥)、自動化組立機器人、新能源等。

中低階市場:

- 逐步跨入 包裝業、印刷業、橡/塑膠業、紡織業、陶瓷業等傳統產業

切入中低階市場 觀點:

- 氣立要跨入 中低階市場,此為F-亞德之主力市場,F-亞德規模為氣立之3倍大有餘,在分攤研發費用、銷售據點費用上…較氣立有利。

此市場區塊,氣立並無「性價比」優勢,市佔率拓展可能不易。

切入更高階市場 觀點:

- 切人 電子業、汽車、食品業、生技醫療業…等更高階市場,此區塊為日商SMC之強項,

此區塊氣立較SMC擁有「性價比優勢」。

唯因此應用領域,有一定程度封閉性,一般須時間逐步打開市場,短期突破速度應不快。

小結:

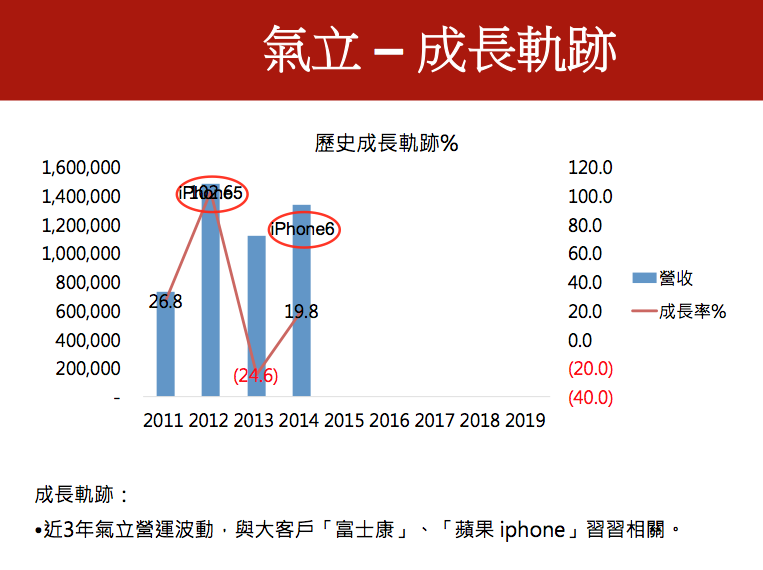

- 2~3年內,研判氣立營運體質上,仍會受電子業波動的影響。

- 短期成長來源,仍為大客戶「富士康」為大客戶蘋果 iphone 7,建置組裝線的拉貨力道。

中長期成長來源,則為觀察 高階市場 汽車、食品、醫療的切入速度。

盈餘品質:

- 2011~2012 盈餘品質皆低於50%,係因「存貨」大幅增加所致。

存貨增加原因:

- 氣立為因應下游客戶彈性供貨、準確快速交貨的特性,故增加半成品備貨數量,有效縮短接單至出貨時間。

- 氣立逐漸增加直營銷售據點,自行販售,亦使存貨水位提升。

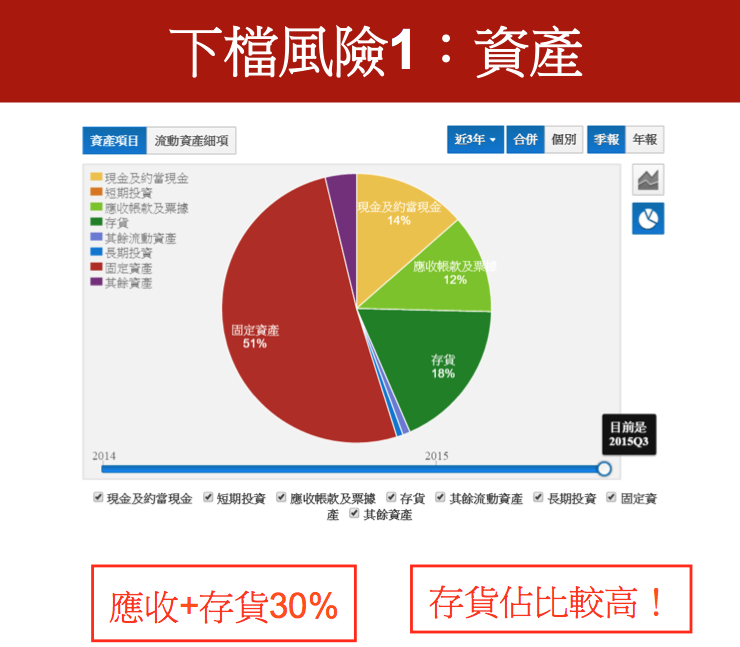

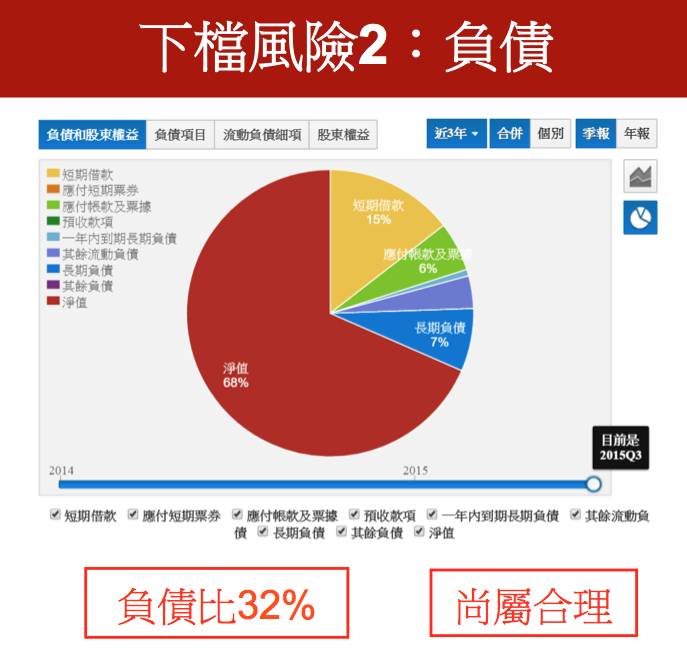

分析下檔風險:以最新資料為基礎

1.分析資產:資產累積過程應收+存貨比例

2.分析負債:負債比長短期金融負債比

3.分析營運天數:營運天數現金轉換循環

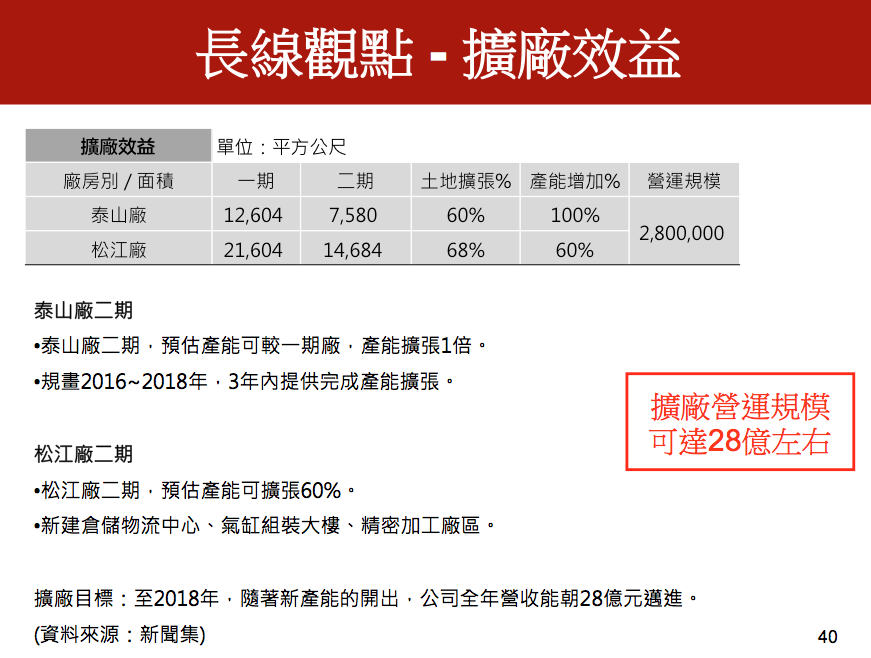

- 近3年,增加最多數者為「固定資產」,增加4.5 億佔大宗,顯示氣立持續擴廠。

- 次之為「存貨」,增加3.9 億,顯示擴張直營據點,將存貨天數風險拉高許多。

分析成長力道

1.分析 營收:營收趨勢營收年增率

2.分析 利潤率毛利率:評估等級。營業費用率:是否控制不良。淨利率:是否有業外收益或虧損

3.預估EPS:估出EPS:保守、趨勢、折衷版

2013 營收衰退 主因

- 2013上半,蘋果所推出之iPhone 5c 與iPhone 5s,其規格及功能與前一代iPhone 5 相比並無太大突破,致供應鏈廠商之自動化設備可繼續沿用,無汰換需求。

- 2013 氣立不與同業殺價競爭,接單策略改採審慎評估並承接利潤較高者

2014 營收回溫 主因

- 2014 ,蘋果發佈新型iPhone 6 及iPhone 6 Plus,因屬全新規格機種,且市場銷售表現亮眼,致帶動相關供應鏈廠商自動化生產機台之汰舊換新,

- 新增無錫、溫州、杭州及常州等共7 個銷售據點。

- 成立深圳氣立可,拓展華南業務。

- 上海氣立可產線設備陸續到位,產能擴充。

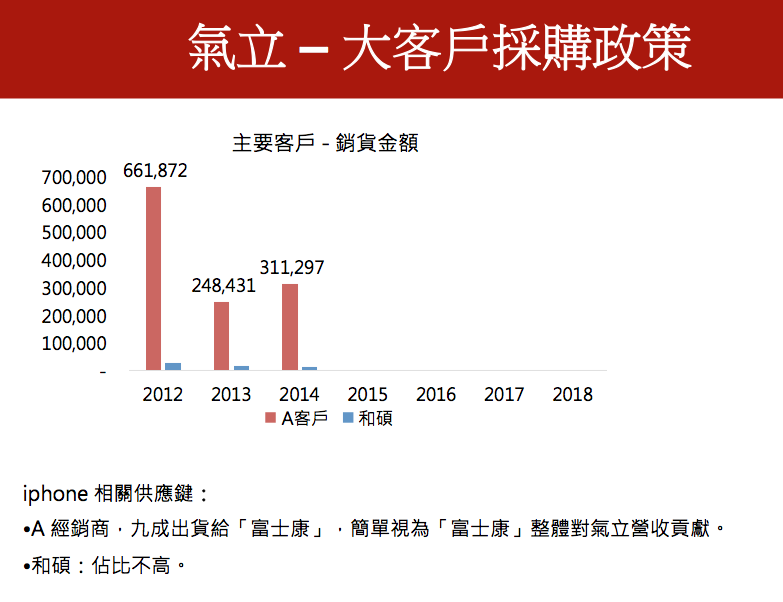

富士康 – 採購政策

2013年:

- 2013年 iPhone 5c 及iPhone 5s 手機銷售不如預期之影響,富士康降低採購成本,

提高自動化零組件之自製率。

2014年:

- 蘋果為強化供應商管理及降低風險,採分散供貨來源,致影響富士康代工比重。

- 2014 富士康將檢測設備、流水線等自動化設備,由「自行生產」改採「對外發包」,

使氣立對 「富士康」出貨金額僅成長62,866 仟元,銷貨比率略增至23.30%。

富士康 採購政策:

1.為降低成本,提高自身「自動化」零組件自製。

2.檢測、流水線設備,改採外包。

以上恐影響氣立 iphone 7 之受惠程度。

氣立受惠 iphone 7 觀點:

- 主要客戶富士康,為降低成本,

自動化提高自製率、檢測、流水線改採外包,推估氣立受惠 iphone 7 的成長程度,應呈溫合成長,不致有爆炸式成長,宜保守看待。

小結:

- 氣立受惠 iphone 7 之程度,應屬溫合成長。

- 氣立短期成長力道,推估約略與亞洲成長速度相似,約8%~12%左右

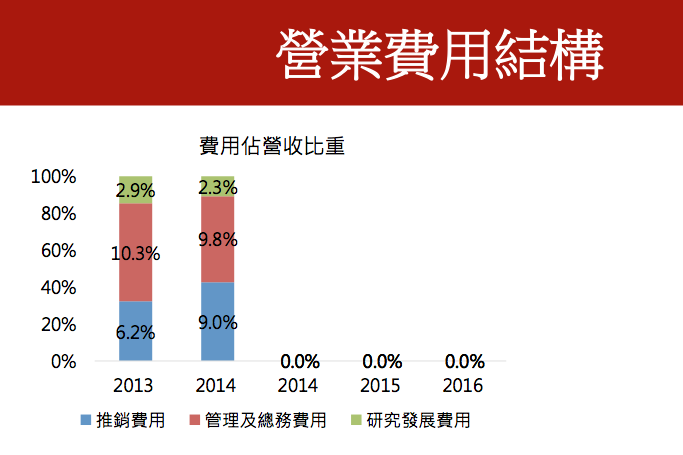

營業費用率:

- 2014年,營業費用率提高至21%左右,主要係因中國擴增服務據點,兩岸擴充產能所致。

- 2015/1Q~3Q 費用率更提高至22%,預估營業費用率短期將無法改善,居高不下。

預估至擴產效益顯現,營收規模放大,較有機會改善

- 營業費用結構,「管理費用」佔營收比重達9.8%為大宗。

- 其次為「推銷費用」亦佔9%。

- 最後為研發費用,佔營收比2.3%。

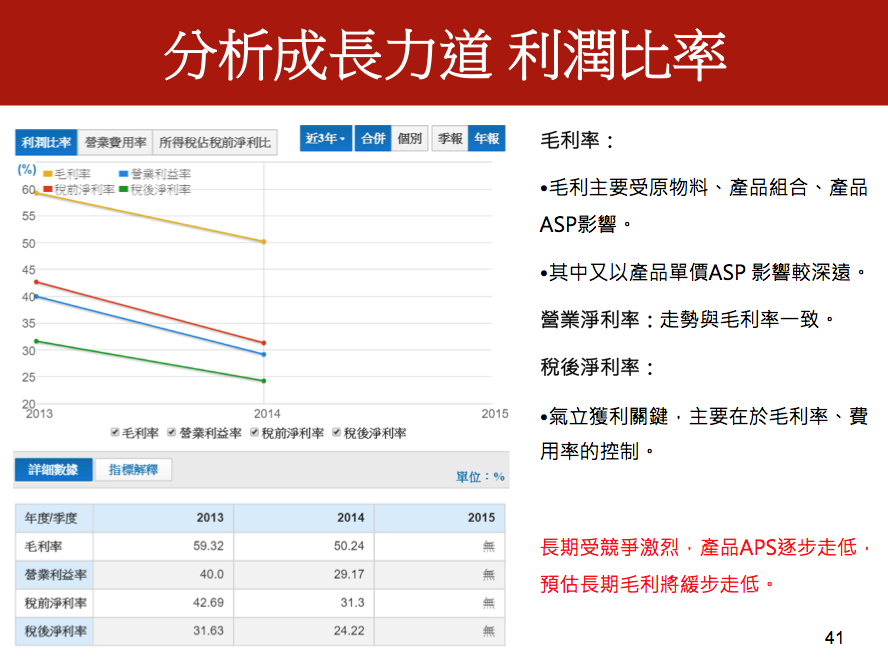

毛利率 摘要:

- 成本佔成本比重:原物料53% > 製造相關費用 38%

- 毛利主要受產品單價、原物料影響。

- 隨著自動化擴大應用,產品單價亦逐步降低,為長期毛利不利因素。

費用率 摘要:

- 為擴增服務據點,擴廠增加人員,導致短期費用率居高不下。

- 須待擴廠效益,營收規模成長,費用率才有改善空間。

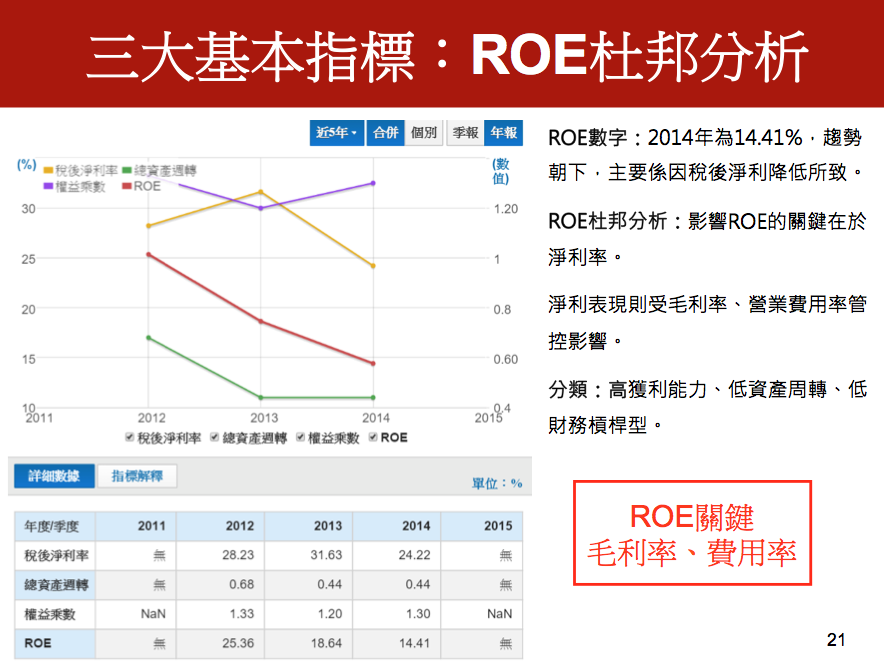

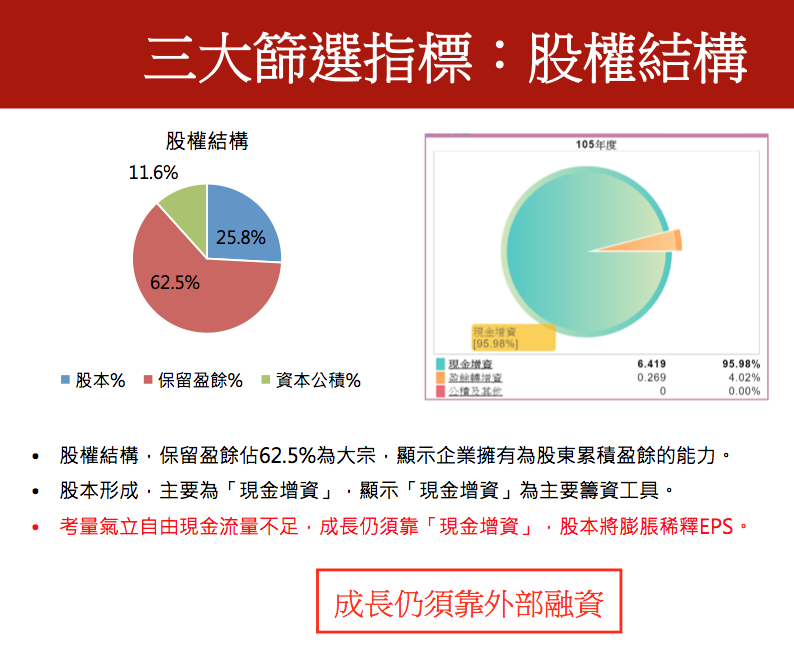

投資分類:

- ROE杜邦方程式:高獲利能力、低資產周轉、低財務槓桿型。獲利矩陣:C

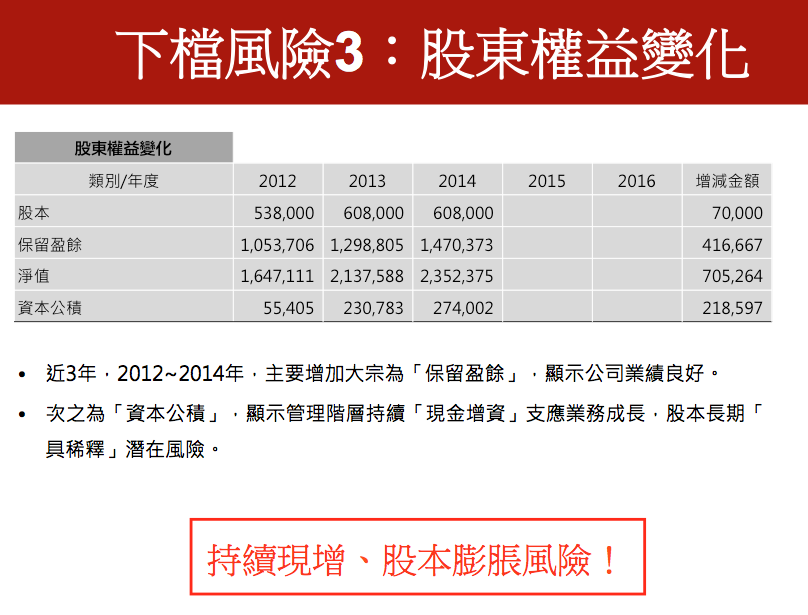

- 自由現金流量:不足,須持續現金增資維持成長。

- 盈餘品質:存貨管理不佳,周轉天數過長。

- 下檔風險:

1.長短期金融負債佔比持續增加,自由現金流量不足,恐有增資需求,導致稀釋EPS。

2.競爭激烈,產品單價ASP 趨勢走跌,毛利將持續受到影響。

- 成長力道:

1.短期成長機會:來自於富士康 iphone 7 上市之自動化需求,受採購政策影響,預估成長力道將受影響。

2.長期成長機會:切入 汽車、食品業、醫療業、自動化機器人等領域。

- 投資分類:波段型。

- 估價工具:本益比。

警語:

本文純粹是學員隊伍為參加比賽就公開資訊進行分析思考,內容僅供參考,其觀點完全主觀,且不保證觀點正確無誤,亦不追蹤更新資料,本文資料如有未盡完善,恕不負責。讀者不可以此文內容作為投資操作依據。所有資訊不應視為投資建議,讀者需自行思考判斷,決定自己的投資行為與承受投資風險。