投資最重要的就是要有屬於自己的SOP,這個SOP必須要是一個明確有用的流程,才能夠幫你縮短分析的時間,找到你想要的資訊!

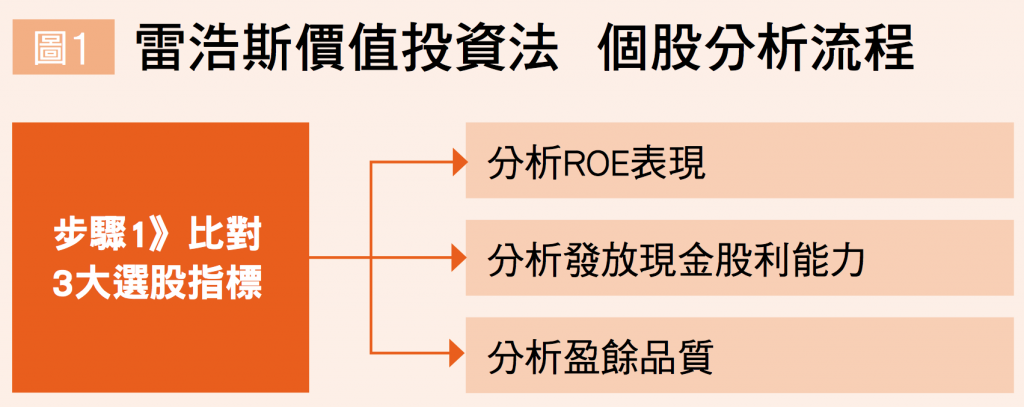

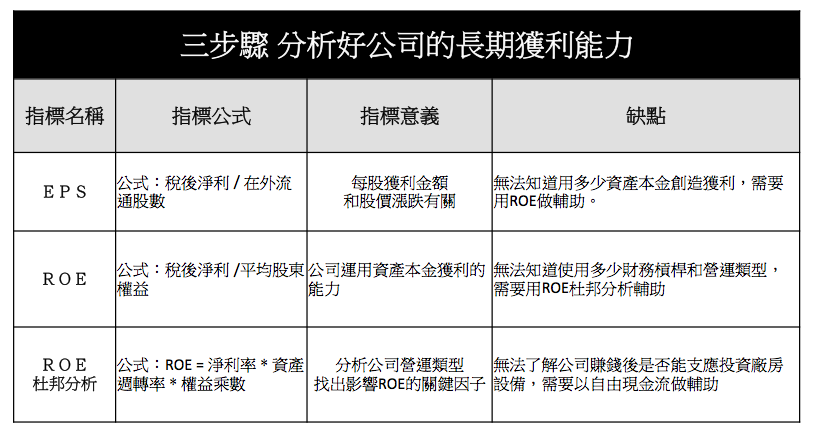

我在《雷浩斯教你存好股又賺波段》這本書中提出了三大基本指標,這三個指標都有它的意義,而每個指標又能分出細部流程。例如<分析ROE表現>就可以再拆成分析EPS、ROE、ROE杜邦分析三個步驟,這三個步驟就是一個簡單的『分析公司長期獲利能力SOP』!

第一步驟:分析EPS

看一間公司的獲利,最常看的就是EPS(每股盈餘),EPS用來看公司每年能賺多少元,景氣好的時候賺多少?景氣不好賺多少?

EPS公式:稅後淨利 / 在外流通股數

例如中華電信(2412)這五年來的EPS都在五元上下,相當穩定。

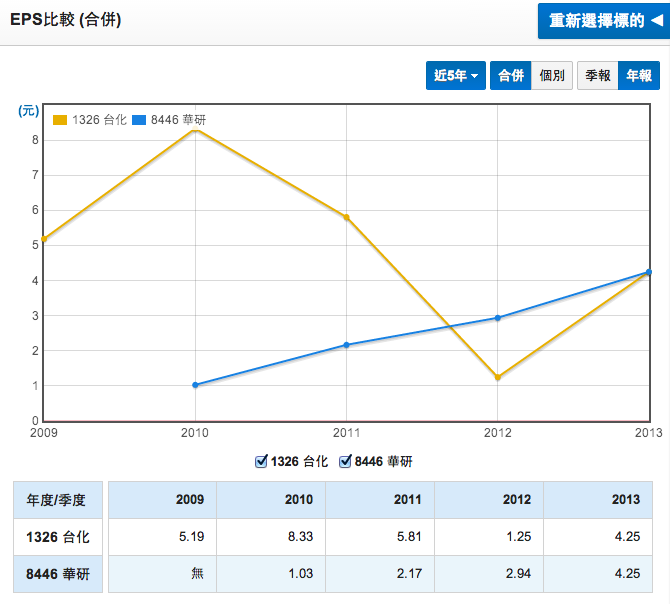

台化(1326)的EPS波動相對大,2010年EPS有8.33元,2012卻掉到1.25元,相當不穩定。

EPS也和股價漲跌有關,因為計算股價的方法最常用的就是本益比,我們可以用本益比的合理性來計算內在價值的區間帶,例如大立光(3008)本益比最低約13.5,最高高達29.6倍

而其他計算股價的方式也要用到EPS,例如這篇<盈餘殖利率>也是一例。

股本的變化會影響EPS,所以也會影響股價漲跌,假如一間公司每年的獲利金額不變,但是大發股票股利,這樣EPS就會越來越少,雖然長期持有的投資人權益不變,不過股價就會跌。

反之,如果一間公司大減資,EPS一提高,股價就會上漲!

舉例來說,晶華(2707)在2001年到2007年的稅後淨利都在7億到8.6億左右。

但是晶華實行減資,2001年股本是43億,2006年第四季減資,股本減少到6億,少了快86%,在外流通股數大減。

股數減少,EPS當然會提升,由於計算EPS是採用『平均加權流通股數』的關係,因此在2007年EPS才會大提升,從過去2-3元增加到14.39元,EPS提高,股價當然也會上漲(難不成EPS提升股價會跌嗎?),所以晶華股價暴漲到300多元,理所當然。

第二步驟:分析ROE

EPS的缺點是無法比較公司用的資產本金多寡,例如1326台化和8446華研在2013年的EPS都是4.25元,那麼哪間公司替股東賺錢能力比較好?

答案是沒辦法比較,因為我們不知道這兩間公司運用的『資產金額』是多少,這時候就要比較ROE,ROE公式:稅後淨利 /平均股東權益

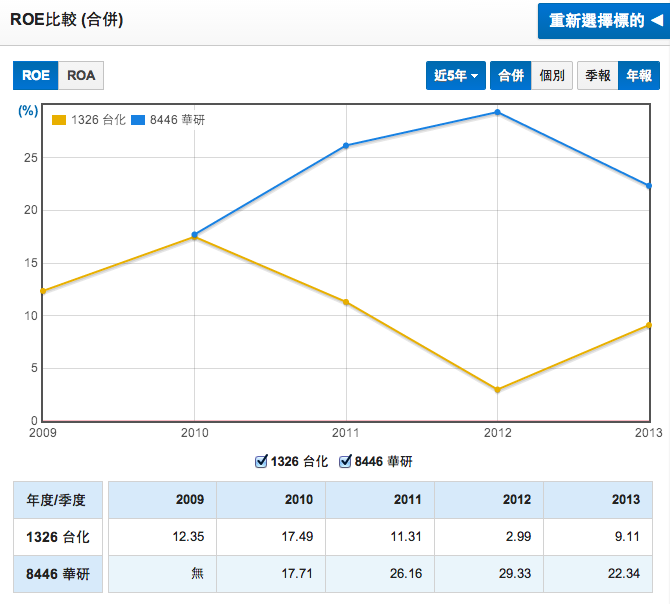

比較ROE之後可以發現台化的ROE只有9.11,華研的ROE是22.34,很明顯的華研ROE比較高,替股東賺錢的能力較優秀。

分析ROE還要注意ROE的趨勢是向上還是向下、ROE是否穩定、並且要和同業比較,數字高者為優。

第三步驟:ROE杜邦分析

接下來該思考的是:兩間公司ROE相同,那這兩間公司營運效率,負債比率,獲利模式會相同嗎?

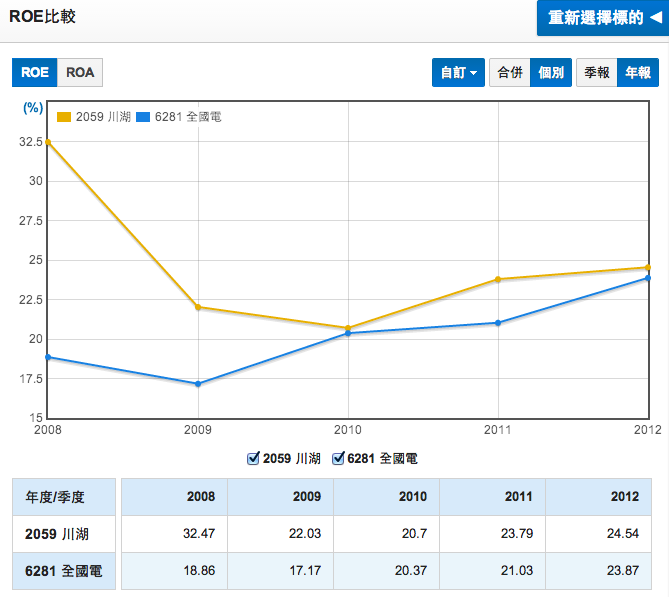

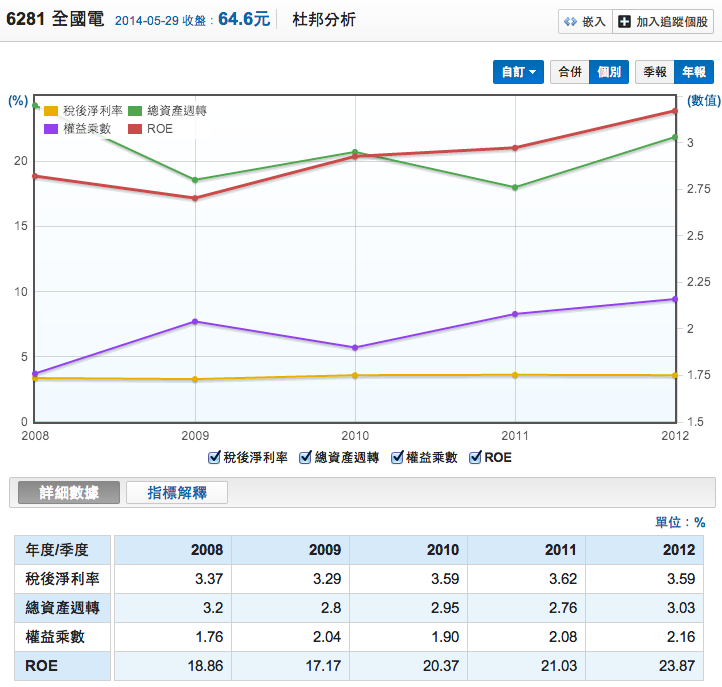

例如川湖2059和全國電子6281在2012年的ROE都是24左右,那他們的營運模式相通嗎?當然不會,你必須要用 ROE杜邦分析來進一步拆解。

這類文章我已經寫過很多了,可以參考”再談ROE杜邦分析,一知半解吃大虧” 這篇文章,像川湖和全國電子的ROE都很接近,但是川湖是屬於高獲利率,低負債的類型,我們來看川湖的ROE杜邦分析:

淨利率:29.41%,表示每100元營收,可以賺29.41元。

總資產週轉率:0.57次,表示總資產如果是100元,營收就是57元。

權益乘數:1.37倍,表示負債比26.8%,總資產100元裡面只有26.8%是負債。

是屬於高獲利能力、低週轉率、低財務槓桿的類型。

而全國電子是屬於低獲利率 ,高週轉率的類型

淨利率:3.59%,表示每100元營收,只能賺3.59元。

總資產週轉率:3.03次,表示總資產如果是100元,營收就是300元。

權益乘數:2.16倍,表示負債比53.68%,總資產100元裡面有53.68%是負債。

如果不使用杜邦分析,你沒辦法知道這兩間公司的營運類型差異。

ROE杜邦分析當然也有缺點,就是不知道公司賺的錢夠不夠支應投資廠房設備?這部分就要用三大指標之一的自由現金流來輔助,自由現金流不再本文討論範圍內,日後在討論。

我們把這三個步驟的重點整理成表格:

使用這個表格,可以幫助新手有系統的分析公司長期獲利能力,習慣上手的投資人不到五分鐘就能看完一間公司的數字,之後再分析損益表的詳細數據如:營收、毛利,營業利益,業外收支等等……開始做完整的量化財務數字分析。

要知道、財務報表是會計記錄的彙整說明,財務指標則是報表的更進一步簡化分析。不管是財報或者財務指標的功能是要描繪出公司營運的軌跡。對於想學基本面分析能力的投資人,一開始要先搞懂基本的名詞,和指標公式,之後再學習財務報表和基本的會計觀念。

新手基本面投資人可能停留在『財務指標』的階段,這也沒關係,因為每個人都是從初級開始學起,沒有人天生就懂這些知識。

但是不能『過度簡化』財務指標,因為每個指標的定義不同,你必須知道它的定義和其缺陷,才能用全面性的觀點來看一間公司。

如果投資人把一兩個指標當『投資聖杯』,指標說的對就買,指標錯就賣,那指標失靈的時候你將無法應對,例如『發的出現金就沒問題嗎?』這篇文章說的,如果你的指標說公司沒問題,結果卻出事了,你還要傻傻的信指標嗎?這種做法只會讓你變成頭腦短路的無腦投資人,不會變成智慧型投資人。

隨書附贈:

免費矩陣等級分析EXCEL檔隨書下載!

6檔精選個股分析範例!

涵蓋七大產業、64檔矩陣股簡表!