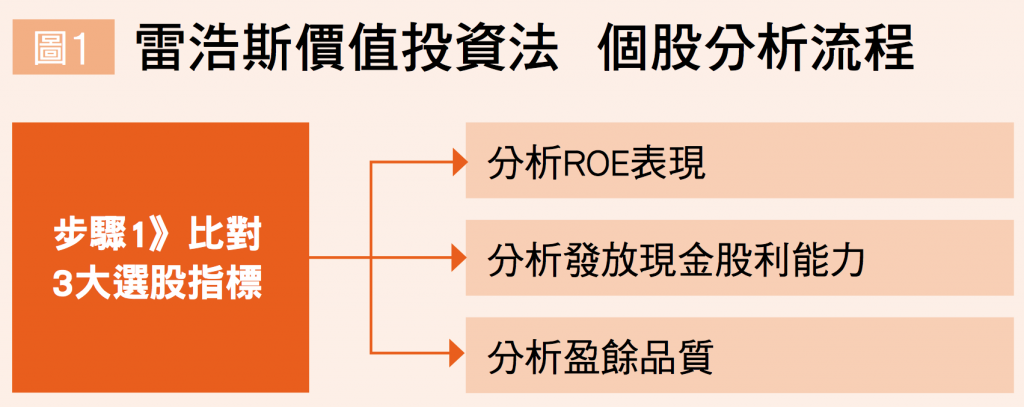

投資最重要的就是要有屬於自己的SOP,這個SOP必須要是一個明確有用的流程,才能夠幫你縮短分析的時間,找到你想要的資訊!

我在《雷浩斯教你存好股又賺波段》這本書中提出了三大基本指標,這三個指標都有它的意義,而每個指標又能分出細部流程。例如<分析ROE表現>就可以再拆成分析EPS、ROE、ROE杜邦分析三個步驟,這三個步驟就是一個簡單的『分析公司長期獲利能力SOP』!

第一步驟:分析EPS

看一間公司的獲利,最常看的就是EPS(每股盈餘),EPS用來看公司每年能賺多少元,景氣好的時候賺多少?景氣不好賺多少?

EPS公式:稅後淨利 / 在外流通股數

例如中華電信(2412)這五年來的EPS都在五元上下,相當穩定。

.jpg)