-

什麼叫做ROE回歸均值?

有些公司以前基本面不錯,但是後來卻轉差了,這種狀況在過去歷史上經常發生,在未來也會持續發生。如果我們用ROE來評估的話,就會發現有些公司好的超過平均,但是最後卻下滑了。

主要因為高ROE代表利潤高,利潤高就會引來競爭者,競爭激烈導致利潤下滑,所以ROE就會下滑到平均水準,這就是ROE回歸均值,在矩陣式存股法來說,這就叫做降級。

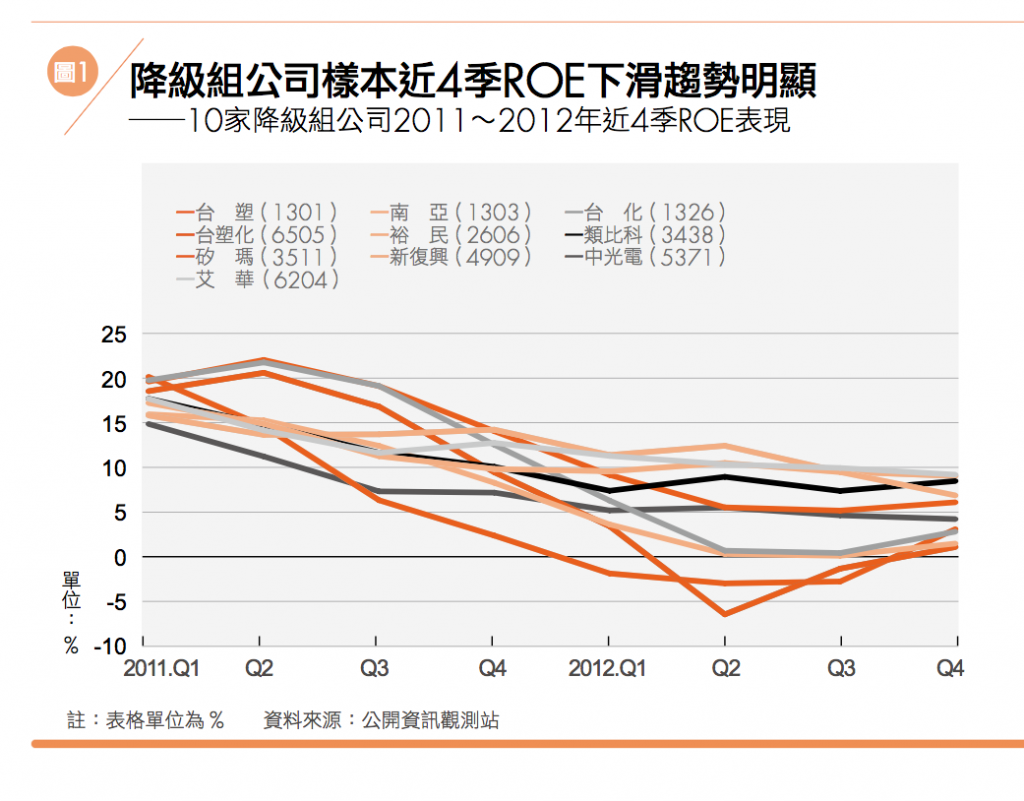

上面的表格是矩陣存股法內舉出的降級股其中10檔的近四季ROE,你可以很清楚的看到他們下滑。

通常因為高ROE的公司市場評價就會很高,而一旦成長不如預期,或者開始衰退,那麼股價就會加速反應,假設原本的評價是30倍本益比,下滑之後就會降到10倍本益比,持有在相對高檔的投資人就會飽受虧損。反過來說,沒有持股的人就可以趁此找到被錯殺的好公司,開始投資。

-

回歸均值下的兩種投資策略

回歸均值是大數法則,它一定會發生,但是發生的時間點不得而知,所以對抗回歸均值有兩種策略:

- 量化策略:買好價格。

- 質化策略:買好公司。

先討論A量化策略:買好價格。

偏量化分析的回歸均值策略,簡單的說就叫做:『買好價格。』買好價格的策略不見得要買A級股,買B級股也可以,但是一定要低於內在價值,而且要非常便宜。

使用量化策略的投資人會說:買好價格是降低風險最好的策略。

他們的投資組合同時會採取分散投資,只要分散的每一檔都低於內在價值,那麼出錯的機率就會降到最低。量化策略是打安打的策略,投資成果的確定性較高。

寫『投資最重要的事』的作者霍華馬克思就是標準的量化派,所以他採取防禦型投資和重視風險的風格。

量化策略的實際應用也有不同的風格,在台灣知名者如下:

冷門股回歸均值的量化策略會『買人所不敢買』,首先篩出投資清單,之後配質化分析做出取捨,麥克風以個人的投資經驗和論文做出取捨判斷。左輪手槍以對財經會計和法規的了解加上產業的知識來做出判斷。這種策略有時候會持有一到兩年,有時候則需要催化劑,視情況而定。

重整後成長回歸均值主要就是『雪中送炭』的策略,當公司遇到倒霉事之後進行重整,同時取得成長動能,就能提高ROE,這是尼莫擅長的投資法,此法需要多年的會計能力和質化分析能力才能達成。

大型股回歸均值以巴大為代表,巴大的投資風格大家很了解,這邊補充大型股回歸的論點:

A級公司經過ROE回歸均值的激烈競爭之後,某些公司失敗退場,某些公司存活,因此進入市場成熟的狀況,例如電信、保全、民生用品等等,這些公司如果規模很大,就會維持穩定的B2 等級多年,只要維持穩定,就算一時被錯殺,之後回歸原本的獲利也不會太難。

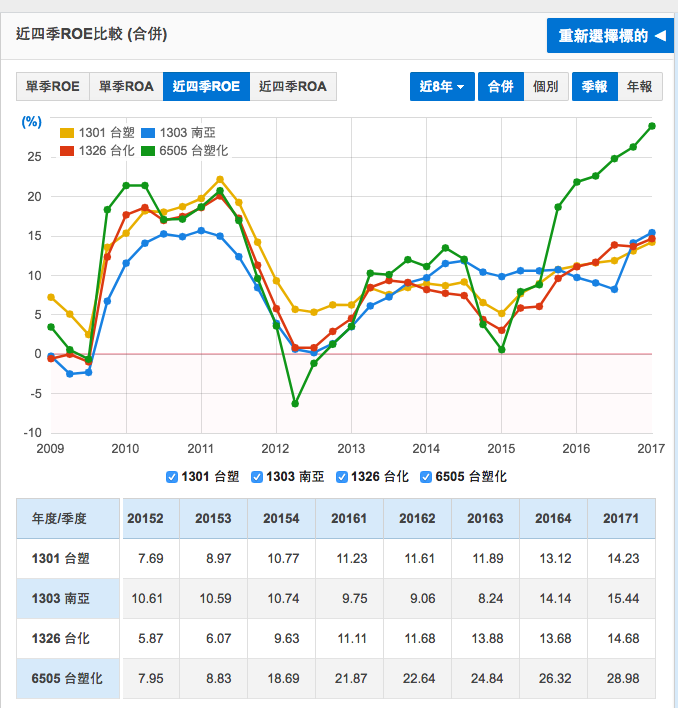

上面的表格是之前10檔降級之中的大型股,你可以看到在2011-2012年降級之後,2013-2014開始提高ROE,其中台塑化表現最好,之後ROE提高非常多。剩下三家則維持在B2等級左右。

但是其他的降級公司可不會這樣簡單的提高ROE。

表格加上了其他六間公司,你潰看到其中三間是虧損的,另外三間ROE是個位數字,回歸均值並不容易。

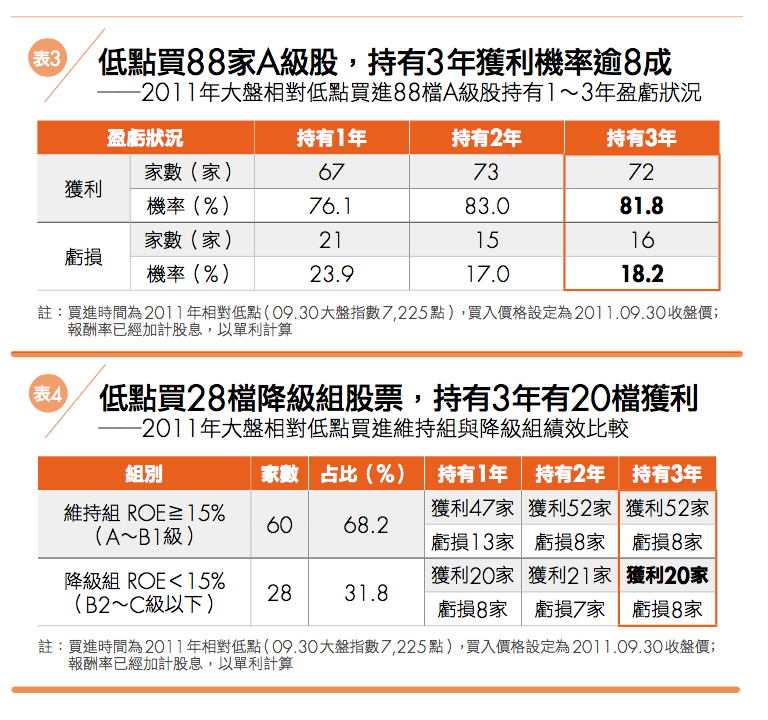

由於量化策略使用『買好價格』加上回歸均值,只要分散持有兩到三年,就能投資獲利。

上面表格是矩陣存股P188頁,你可以看到只要買在相對低點,就算降級的28家公司裡面都有20家獲利,買好價格加上回歸均值的雙重力量就能帶給你獲利。

由於回歸均值的力量,冷門股回歸均值的投資策略持有時間我認為是1-2年,重整後成長回歸均值要觀察基本面變化,不過最少也要一年。大型股回歸均值採取2-3年的持股會比較好。

下篇我們來討論質化分析策略。

————————————————————————————————————

隨書附贈:

免費矩陣等級分析EXCEL檔隨書下載!

6檔精選個股分析範例!

涵蓋七大產業、64檔矩陣股簡表!