2017年初,接觸了雷浩斯的【矩陣選股】、【質化分析】講座,開啟了我投入價值投資的旅程,當時【以獲利能力矩陣評等替公司分級,只選歷年等級表現優秀的好公司】、【透過質化分析實作找到公司的競爭優勢】等等技巧跟觀念,對於我一個以前只靠消息面找投資標的不及格投資人來說,無異是在茫茫股海漂流中突然出現的燈塔,給了我很大的幫助!

志豪分享:如何切入正確的角度,少走冤枉路?以質化重於數值量化的角度來切入!

向您分享一個故事:

假設阿基里斯和烏龜賽跑,阿基里斯的速度是烏龜的兩倍,且禮讓烏龜先走100米後起跑,我能證明阿基里斯將永遠無法超越烏龜。

證明如下: 當阿基里斯跑了100米時,烏龜的位置-阿基里斯的位置=50米; 當阿基里斯再跑50米時,烏龜的位置- 阿基里斯的位置=25米; 以此類推,烏龜位置-阿基里斯位置的數值,只會趨近於0,但無法變成負數,故可證明阿基里斯永遠無法超越烏龜。

為何正確的邏輯,導出明顯錯誤的結論? 因為一開始切入的角度就錯誤!!

這也是為何一堆諾貝爾獎得主建構出的現代金融理論,害慘一堆投資人無法獲得超額報酬,只能投向ETF…

如何切入正確的角度,少走冤枉路?

銘鴻心得:讓自己投資的模組化更加精進!

四年前透過朋友介紹學習到雷大的量化質化分析,讓自己這幾年下來不會把時間浪費在體質差沒護城河的公司,當初也靠雷大教的資產報酬率和ROE杜邦分析發掘到不少好公司!

四年後第一次回來複習,得到更多核心的概念和不一樣的理念,更了解透過老闆是怎樣的個性和模式來推測公司未來的展望。

雷浩斯公開挑選「優越好股」3步驟,累積報酬率逾542.8%!

1970年代,效率市場學說盛行,這些學者認為股票市場是有效率的,因此沒有人能打敗大盤,甚至認為投資人沒有必要主動選股。

《非常潛力股》(Common Stocks and Uncommon Profits and Other Writings)作者、也是成長股之父菲利普.費雪(Philip Fisher)反駁這樣的說法,他認為優秀的個別公司,股價漲幅將能夠遠遠凌駕大盤,因此他在史丹佛商學院教高級投資課程的時候,讓學生比較140檔股票5年的累積報酬率。

這個研究發現,5年漲幅超過100%以上的個股高達33檔,占整體股票23.5%,而同期間道瓊指數僅上漲41%。

因此費雪認為,你只要有一套明智的選股流程,就能夠找出勝過大盤的股票。

看到這裡,你可能會想:「要怎麼在台股找出勝過大盤的股票?」

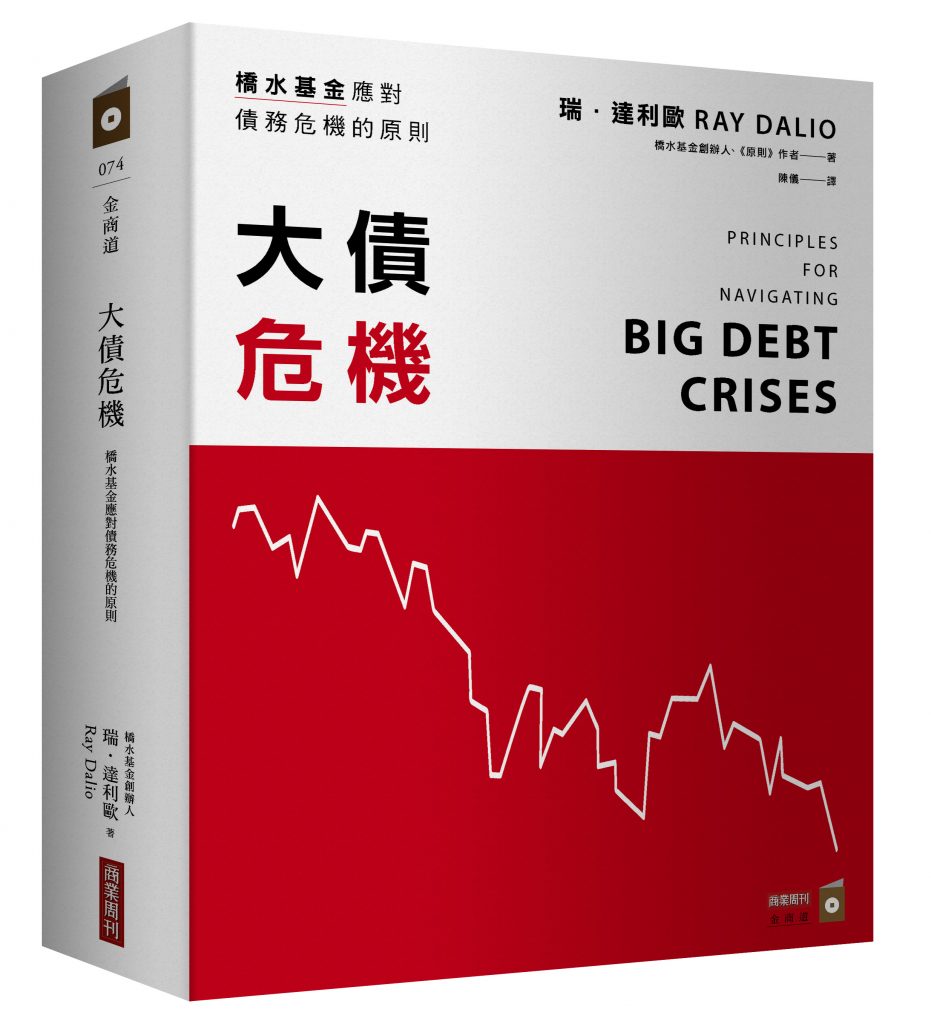

大債危機:橋水基金應對債務危機的原則!

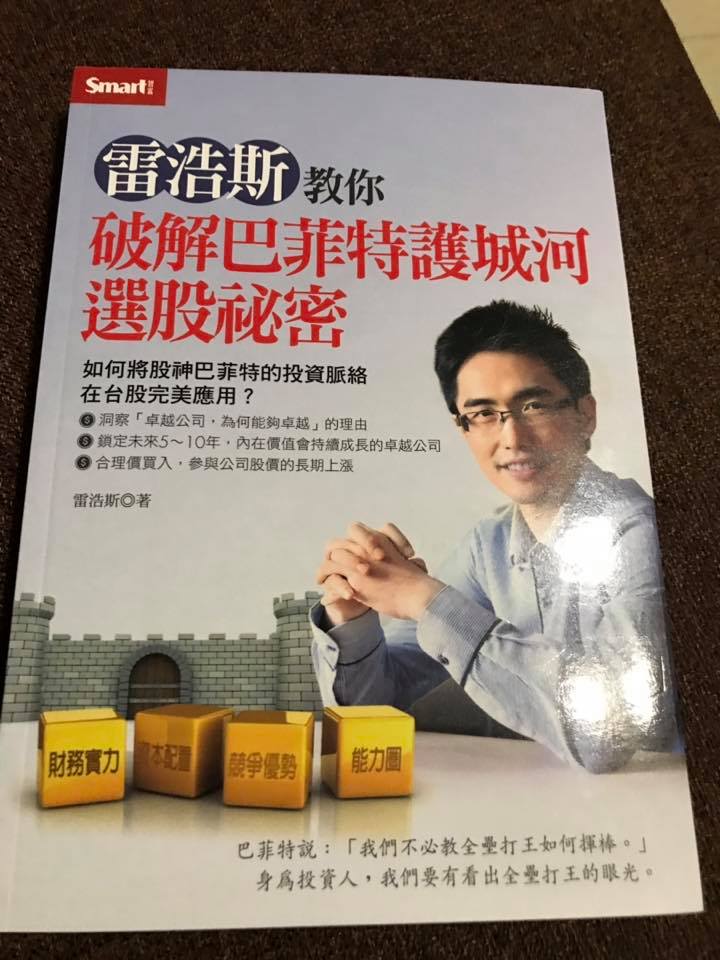

Taiyou分享:《雷浩斯教你破解巴菲特護城河選股祕密》讀後心得,雷大目前所有著作當中含金量最高的一本書!

雷大是我目前為止投資生涯當中認識的眾強者當中的最強者,我是2014年第一次參加雷大的課程,也一直是一位忠實讀者。

長期觀察雷大許久,個人認為雷大有一種超能力,總是能融會貫通將自己所閱讀的資訊,通通內化成自己的知識,進而融入自身的投資體系!

【smart】投資必修課:注意市場循環,備好緩衝掌握時機!

![]()

我們投資必修課專欄241期舉列過『加權股價報酬指數』的統計資料,並且得出『股市總是上漲,所以要避免短進短出。』這個結論,雖然如此,但不代表股市沒有崩盤。

因為報酬指數編製的時間沒有涵蓋所有的台灣股市歷史,所以統計上沒有包含1988年證所税事件、1990年伊拉克戰爭、1996年台海危機和2000年的網路泡沫化,這些重大事件都造成了大幅度的崩盤,而很多投資人都沒經歷過崩盤,他們的投資經驗中沒有這段經歷,對未來的判斷就會有落差。

justin:別的地方學不到的獨門心法,意外的解決了我的難題!

這次是上課兩年來第一次參加復訓的課程,適逢中美貿易戰開打的敏感時機以及價值投資大師霍華.馬克斯推出新書(掌握市場週期)以及來台演講。

說真的,大師的書不是那麼好讀懂,也多虧了雷大,在課程一開始就跟我們大家分享了他閱讀「掌握市場週期」這本書的精闢心得。

從市場週期循環的特性開始,以及在不同週期中市場投資人的心態變化最後因應不同市場週期技巧的切換,讓我在課程之後對此書又有更深一層的認識與體悟。

建志分享:《雷浩斯教你破解巴菲特護城河選股祕密》讀後心得,這本真的值得一讀再讀的好書!!!

小弟接觸投資時日尚短(約 2 年),若有錯誤不吝指正!

小弟因為一位學長的關係而接觸了投資的世界,在學長的經驗談中,雖然曾用 技術分析賺過錢,但也因為技術分析賠過不少錢,而後改用基本面分析後,績 效就比較穩定了!

所以小弟一開始從 ETF 和基本面分析開始學習,基本面分析是 一般大眾較不願接觸的,因為學習的時間會較長,需要了解相關的名詞定義, 進階一點的會了解哪些數值會去影響某些數值所代表的意義,因此多數人不願 去學習基本面分析,更不用說去學習會讓人覺得困難又虛無飄渺的質化分析 了!

而雷大這本新書主要是分享質化分析的方法!

《雷浩斯教你破解巴菲特護城河選股祕密》:讓我們攀上高峰的不是奇招,而是熟能生巧的基本招式!

投資的目的,就是要讓你的總資產持續成長。

因此你建構的持股投資組合,要能夠在多頭時漲幅超越大盤,空頭時即使下跌,跌幅也要比大盤來得少;在每一次的股市循環之間,報酬率持續領先大盤、累積優勢。

為此,投資組合除了要保留部分現金等待機會之外,剩下的資金必須要投入市場上最優質的公司,並且在眾人低估它的時候買入。

透過這些「內在價值成長股」的成長動能,使你的資產增值。

sanny:一堂融合心理學、統計學、與會計學的優質價值投資課程!

兩天的質化分析與護城河課程融合了心理學,透過質化分析的方式來分析企業主的特質,判斷經營者是否確實進入自身的能力圈,最後檢視企業的各項財務指標以完整評估整體企業的護城河實力。

雷大以幽默的教學方式,將原本枯燥艱澀的財務知識,運用九大財務指標搭配實務案例,使課程變的生動有趣。

課程將價值投資的概念整理得井然有序,引導前來上課的學員在短時間內建立投資邏輯與條理清晰的投資思考。

讓我在日後買賣股票時更具備決策力,更有方向及信心。

Rover625: 質化分析就是我一直在找的踏實感!

我是個沒有太多實戰經驗的股市新手。對於股市的啟蒙,是透過線上提高財務智商的頻道,之後藉著友人推薦的書單,一路打底累積價值投資的相關知識。

對於學習速度不快的我來說,消化各家投資概念需要花較長的時間外,要內化出屬於自己的一套投資方式,所需耗費的時間更是無法想像。

在苦於遲遲無法統整出如何有效率的評估自己感興趣的標的時,

有幸接觸到雷浩斯老師的兩本著作《雷浩斯教你六步驟存好股》及《雷浩斯教你矩陣式存股法年賺18%》,透過步驟式的引導再加上表格化的呈現,實實的幫助我節省了許多時間,條理出屬於我自己的評估步驟。

因此在得知有開實體課程時,我近乎沒有猶豫的就報名參加了。

Tsai:很慶幸終於找到一個我認同也可執行的投資方法!

在還沒上課前,我先讀了雷大的書及他推薦的書單,也試著用雷大書上的方法挑選及研究公司,看了FB上不斷跳出來雷大的質化分析課程,最後決定報名看看,事後證明這是個正確的決定。

因為我在上課前已經試著用雷大書上的方法研究公司,所以我可以很快地進入課程主題,試著將雷大課堂上講解的質化分析與書上的方法論相結合。

雷大在課堂上分享了許多有關人性的判斷及人類心理學誤判的案例,以及如何確認老闆性格及能力圈和公司護城河的深度與廣度,這些都是在公司財報數字裡面看不到的,也是讓我安心下判斷是否要投資的最重要依據,我很慶幸終於找到一個我認同也可執行的投資方法!

三峽小潘:既有廣度、又有深度,是一個含金量非常高的投資課程!

這已經是我第三次參加雷大的質化分析課程,

第一次參加的時候,雷大從生物學和心理學,一路講到企業競爭優勢,最後再推演出非常關鍵的『質化問題清單』!

真心覺得雷大質化分析課程既有廣度、又有深度,是一個含金量非常高的投資課程。

紅配綠心得:最後一塊拼圖補上了,所有的事情就都能解釋得通了!

投身股市至今約莫5年,這比上不足比下有餘的資歷,正是最容易讓人迷惘之際。

從最簡單的存股到波段甚至是當沖,我都發揮過實驗家的精神玩過。

但最後發現、投資其實是要找到適合自己的方式,才能不斷地持續並優化、最後才能提升勝率及報酬率,而在一連串的摸索中,發現唯有回歸到價值投資才是最適合我的。

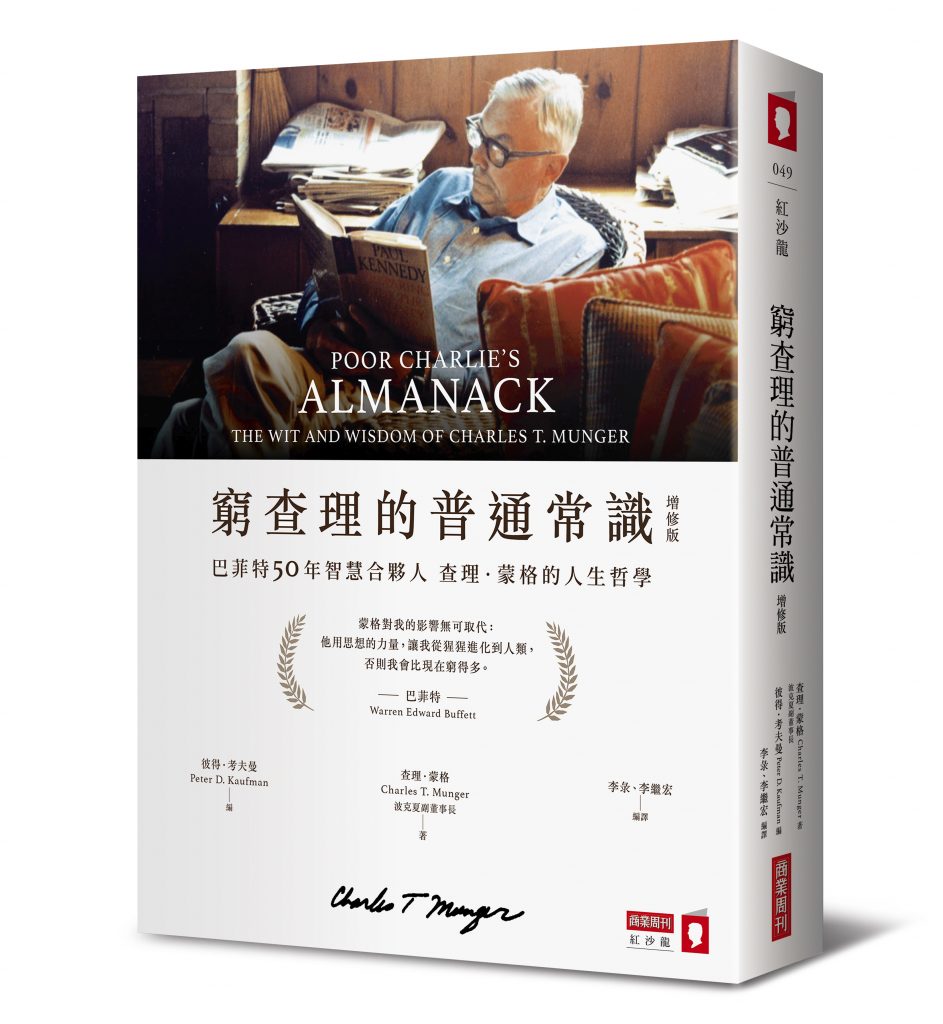

『窮查理的普通常識(增修版)』:股神參謀的普世智慧!

我很榮幸為『窮查理的普通常識(增修版)』作序,有關巴菲特的書很多,有關查理・蒙格的書卻很少,一方面是蒙格相當低調,另一方面則是他的思考方式太過獨特,以致於很少作家能夠闡述。

我手上這本《窮查理的普通常識》是二○一一年的初版第一刷,本書是蒙格主義的思想精華,入手後我花了非常多年的時間重複閱讀,在書上標示重點,寫下註記,極度希望能探索蒙格的智慧,以下是我閱讀這本書的思考和收穫: