撰文者:雷浩斯2013-07-25 原文連結

台積電(2330)股票多少錢才算便宜?股價跌破100元時,到底該買進、賣出,或是觀望?

許多不理解價值投資法的人,常有的盲點就是盯著股價看,好像股價「愈低」就代表「愈便宜」,而價值投資者不就是要趁便宜時買股票嗎?

這裡要再次強調,「低股價」不一定是「便宜」,股價「被低估」才叫便宜。那麼,該如何評斷股價「被低估」?我的做法是,根據每家公司的目前狀況與未來成長力道去判斷,算出股票值多少,再等待「被低估」或符合價值的股價出現。

不同公司適用的估價法也不一樣,最常採用的指標是「本益比」,公式為「股價/EPS(每股盈餘)」。例如台積電2012年的EPS是6.41元,如果你在2013年1月2日以股價99.6元買進,本益比就是15.5倍(股價99.6元/EPS6.41元=本益比15.5倍)。

假設未來台積電的獲利沒成長也沒衰退,那麼在15.5年之後,公司的獲利就比你當初買進時多1倍。若當初是買在本益比8倍,就代表獲利多1倍的時間是8年。因此,若你打算長期持有這檔股票,買進的本益比愈低,獲利多1倍的年數也愈短。

本益比為市場對股票的評價

本益比可以說是市場對股票的評價,公司愈會賺錢,市場願意給的本益比會愈高,進而影響了股價的變化;可按大盤、類股、個股這3個層次,分為以下狀況:

第1層本益比》市場對整體大盤的認同度

當景氣好的時候,市場給的整體本益比高,大部分的股票都很貴,這時候就沒有安全邊際;景氣差的時候,整體本益比低,大部分的股票都很便宜,相對安全邊際就高。就像2003年SARS危機和2008年底的金融風暴,所有的公司不分好壞都會下跌,這時候就是撿便宜的良機。

第2層本益比》市場對某類股的偏好

當市場喜歡某個類股,整體本益比就會偏高,例如1999年市場偏愛網路股,好幾檔股票就算獲利差,本益比卻高達100倍。最近幾年,中概股、食品股跟生技股也有類似狀況,例如2012年底到2013年初,本益比30倍、50倍的生技股比比皆是;相反地,市場不喜歡某類股,整體本益比也會偏低。

另外,還可以從產業或產品生命週期的角度來看,若在起飛期,獲利會帶動整個族群本益比拉高。甚至有些類股在萌芽期,還沒有獲利支撐,就因為市場大力看好前景而股價飛奔,導致本益比急速膨脹,這就是最、最、最危險的「本夢比」,一旦夢碎,股價會急速從天邊暴跌到地上。

假設我們看到A公司所屬類股的本益比區間,平常都在8倍~12倍左右,那麼A公司漲到12倍時就算偏高。但如果類股突然受到市場歡迎,本益比提高到10倍~18倍左右,那麼A公司的12倍本益比就不算貴,可以持續抱到17倍~18倍再出場。

第3層本益比》市場針對該公司的評價

3層本益比之中,以這層最重要。市場給予具有競爭優勢公司的本益比通常偏高,給予體質較差公司的本益比偏低。若一間公司的基本面很好,但是整個市場都還沒有發現到它,這表示產生誤判,這家公司就會產生安全邊際,是投資人適合介入的良機。

如果這家公司具有成長力道,就算類股和大盤的本益比低,該公司的本益比也會高過大盤和類股的本益比。當獲利持續成長,股價也會跟著漲,使得這家公司的本益比,會在歷史本益比的上緣,且持續提高。

低估時買進,高估時賣出或減碼

實際操作時,我們要等待市場低估時買進,高估時賣出或部分減碼,原則如下:

1. 低估型:一般公司;低本益比買進,合理本益比或高本益比賣出。

2. 一般成長型:一般公司成長為好公司;合理本益比買進,高本益比賣出。

3. 強力成長型:好公司;合理本益比買進,高本益比部分賣出。

為什麼強力成長型的好公司不用等到低本益比再買?因為好公司獲利能力好且穩定,毛利高,市占率也高,財務槓桿又低,因此股價易漲難跌,要等到低本益比也不容易。而一般公司的獲利能力普通,運用資金的能力較差,股價當然不會高,最好等到低本益比,才不會買貴。

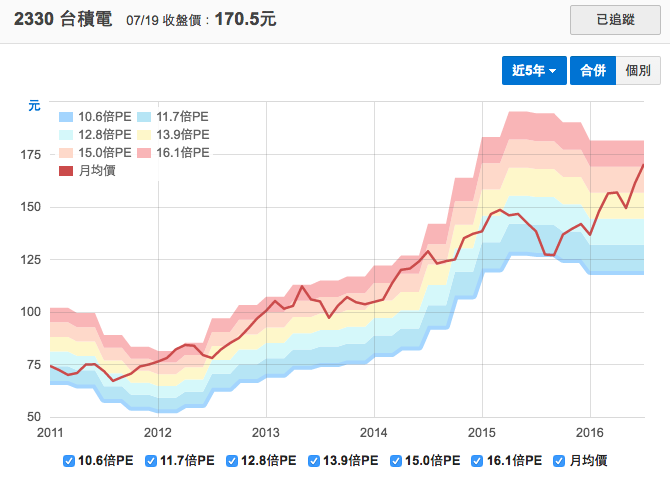

台灣有什麼適合價值投資的好公司代表?台積電就是一個最好的例子。台積電2012年的EPS是6.41元,如果想要買在10倍本益比,就要在64.1元買進。不過,從2011年10月以來(截至2013年6月止),已經買不到70元以下的台積電。

為什麼股價跌不下來?這是因為,相對於一般毛利率只有3%~4%的電子股,台積電的毛利率高達48.12%,同時市占率達晶圓代工產業50%左右。這類好公司除非遇到數年一次的大跌,否則不容易被低估。

因此,可以把12倍本益比以下設為合理買入條件,再把15倍的120%設為高本益比目標,算出來就是約18倍本益比,可在此時全數賣出獲利了結。

至於好公司股價不容易跌,我們可以把合理本益比設在18倍,買入價就是15倍本益比,此時若見到12倍本益比,就是難得一見的跳樓大拍賣價,可遇不可求;而當本益比達到20倍~25倍以上則進入高估範圍,持股如果是一般成長型可以全賣,強力成長型的好公司賣出一部分獲利了結

(詳見表1,點選可看大圖)。

問題來了,為什麼強力成長型的好公司不要完全獲利了結?因為具有高獲利,且不需靠增資,獲利就能成長的好公司並不多,這些公司也許會因為一時的股市回檔而暫時下跌,但是透過內在價值的成長,未來股價將會突破前波高點。因此,若有機會在低價買入這些好公司,就一定要抱緊。手上完全沒持股,也是風險之一;為了預防萬一,所以要保留一部分。

如果賣出後,股價再度回檔到合理價,可以重新買回來,甚至用獲利的金額加碼買進。要是股價從此繼續飆高,也不會因為手上股票賣光而想要衝動回補,導致失去紀律。

本文收錄在:雷浩斯教你存好股又賺波段 第三篇