很多人都聽過一句話:『投資之前要做功課!』,認真投入在投資上的投資人備受崇敬,但是有投資朋友問過我一句話:

『如果寫錯功課怎麼辦?』

『很簡單,就做白工啊!』『那我怎麼知道我是做對功課還是做錯?』

好問題!

我和一些『做錯功課』的投資朋友討論投資的時候,常常會出現這種對話:

Q1:你為什麼買這個股票?

A1:我覺得他會漲!

Q1:那這間公司是做什麼業務的?

A1:……不知道。

Q1:那為什麼覺得會漲?

A1:我看線型,量價,看籌碼和法人買進賣出。

Q1:那這間公司是做什麼業務的?他的主要產品是什麼?賺多少錢?現在股價相對獲利是低估還是高估?現在本益比是多少?

A1:……不知道。

Q1:不知道為什麼要買這個股票?

A1:……我覺得他會漲!

這個錯誤點在把股票當成『賭漲賭跌』的紙,完全不把它當成公司的一部分。

如果投資賺錢了,那也不知道賺錢的原因是什麼,那就無法複製下次成功的投資。

如果虧錢了,也不知道錯誤點在哪邊,那就無法改進錯誤。

另外一種錯誤則是單純的追題材:

Q2:你為什麼買這個股票?

A2:他是做XX業務的,有OO概念股的題材!

Q2:那OO概念佔公司的營收比重有多少?可以貢獻多少利潤?

A2:……不知道。

Q2:一樣是OO概念股,A公司和B公司差在哪邊?他們的產品毛利率和財務結構差多少?公司競爭優勢差在哪邊?

A2:……不知道。

Q2:那這些公司賺多少現金?

A2:他們公司有EPS。

Q2:每間公司都有EPS,虧錢的公司也有負的EPS,重點是有沒有賺入現金?

A2:……不知道。

這個錯誤在聽進消息,不清楚實際的公司營運和獲利的穩健度。

如果你剛好和上面的提問有類似的狀況,沒關係,從現在開始可以調整過來,接下來我們來了解怎做好正確的投資功課。

正確的投資功課:了解一間公司的財務狀況,分出好壞公司。

正確的投資功課就是『分出好公司和壞公司』,好公司是投資人的朋友,壞公司是投資人的敵人,隨著時間過去,好公司會越來越好,一般公司會向下沈淪。

那我們怎麼知道哪些公司是好公司呢?

好公司的定義是什麼?我們設想一個狀況:

A公司出錢的股東本金是100億,一年獲利10億。

B公司出錢的股東本金是50億,一年獲利也是10億。

這兩間公司都賺10億元,哪間比較好?

當然是B公司!因為B公司用的本錢比較少,卻能後和A公司獲利相當!

所以我們可以知道,好公司就是用比較少的本金創造獲利!

運用本金獲利的指標就是ROE!

ROE的運用方式要觀察數字和趨勢兩點,數字低標是10%-15%的區間,高標是15%以上,10%以下不考慮。

趨勢方面則是要選擇趨勢穩定或者提升趨勢的為主,趨勢下滑的則要避開。

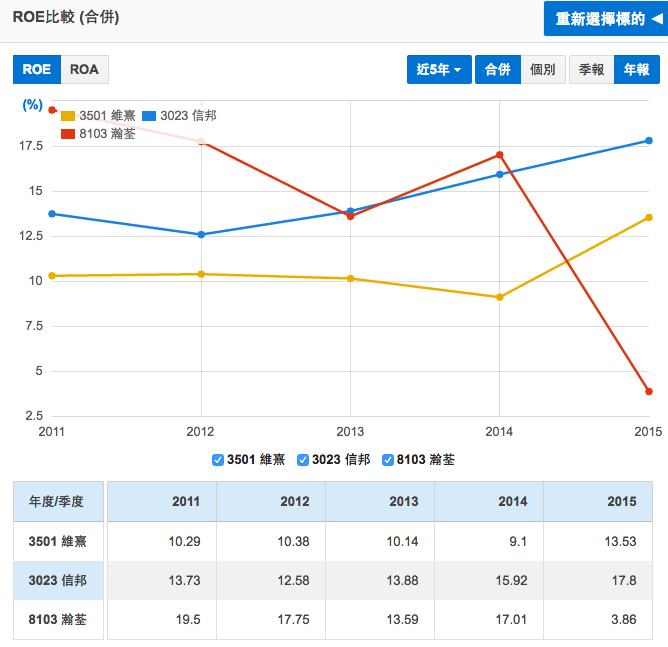

我們以連接器廠商3023信邦、3501維熹、8103瀚荃為例,比較這三間公司的ROE:

(資料來源:財報狗網站)

觀察ROE的重點在於數字和趨勢,其中趨勢又比數字還重要。

三間廠商裡面ROE趨勢向上的是3023信邦、3501維熹,

其中3023信邦的ROE表現又比維熹好,五年來趨勢ROE從13.7%上升到17.8%,相當不錯。

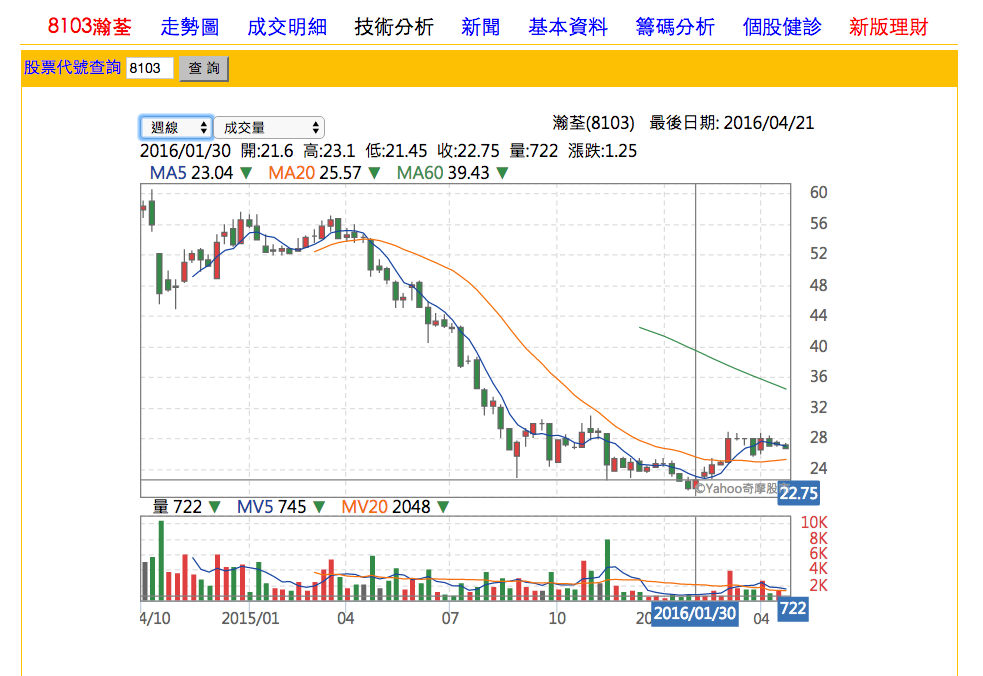

(資料來源:yahoo 股市)

表現最差的是8103瀚荃,這間公司過去ROE都不錯,但是在2015年因倒帳ROE下滑到3.86%,股價也在2016年一月隨之下跌到22元的低點。

以這個案例來看,我們可以很輕鬆的用ROE來替公司分出獲利能力的優劣。

最好和第二好的公司差在哪?自由現金流!

ROE是一個經營獲利指標,它的功能就是看出哪些公司運用本金獲利成長的比率。

但是我們不知道這些公司業績成長需不需要再投入更多的廠房設備,如果需要的話,那這些公司賺錢就沒辦法再發現金股息給股東。

投資人心目中最好的公司是能夠成長又能夠發現金股息給你,

第二好的公司是成長卻沒辦法發股息給你,

這兩者的差別在哪邊?我們可以用『自由現金流』來觀察。

自由現金流的公式如下:營運現金流 扣除 投資現金流 等於自由現金流。

有自由現金流量的公司,表示能夠靠本業獲利發放股息給投資人,沒有自由現金流的公司則可能靠借貸、或者吃老本來發放現金股息。

觀察自由現金流的指標可以用『每股自由現金』這個指標,觀察重點在於:

- 每年的自由現金流是正的還是負的?正者為優,負者避開。

- 如果每年有正有負,但是五年加總起來還是正的,及格。

- 就算及格,如果連續兩年自由現金流轉負,避開。

- 連續五年都是正的自由現金,最優。

我們按照先前的例子中,ROE表現較好的3023信邦、3501維熹這兩間公司,我們再來看他們的每股自由現金流量表現如何?

(資料來源:財報狗網站)

維熹的五年自由現金流表現不錯,除了2012年是-0.34之外,其他年都是正的。信邦則是2011年自由現金流為-0.44元,之後一路轉正。我們把這兩間公司的五年自由現金加總起來,分別是:

維熹的五年自由現金流加總:11.65元

信邦的五年自由現金流加總:13.53元

由此比較,信邦的五年自由現金流表現比較好!

賺錢的公司:ROE+自由現金流=獲利能力矩陣!

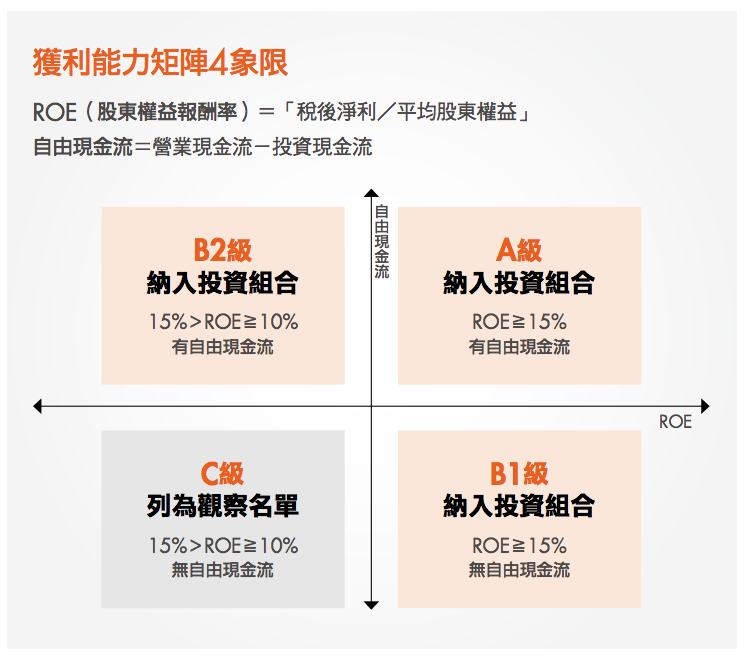

當運用ROE和自由現金流這個兩指標幫助我們觀察公司的時候,我們可以運用Pat Dorsey所寫的《股市真規則》(The Five Rule for successful Stock Investing)這本書裡的「獲利能力矩陣」這個概念,來替公司分級,這個概念畫出四個象限:

第一象限:高ROE,自由現金流充沛,是A級的投資標的公司。

第二象限:高ROE,自由現金偏低,是B1級的投資標的。

第三象線:中ROE,自由現金充沛,也是B2級的投資標的。

第四象限:中ROE,自由現金偏低,是C級的投資標的。

以這個概念來分級,維熹是屬於B2等級的公司,信邦則是從B2往A成長中,只要信邦下一年的ROE和自由現金流持續改善,就能夠成為A級股。

最好的成長股就是從B級升級到A級,或者從C級升級到B級再升級到A級,這種成長股的提升力量往往非常驚人,只要能抓到一檔,就能獲利不少。

獲利能力矩陣是一個重要的概念,投資人可以用它來分出公司的等級。

當你替公司評等之後,你就能夠知道自己應該要配置多少金額在某檔個股上面,理論讓來說,越好的公司買配置較多,一般公司配置較少。

這個配置就是『機會成本』的概念

當你看完這篇文章之後,建議替自己的持股分析ROE和自由現金流,並且列出他是矩陣的哪個等級。

如果持股的等級很差,那一定要重新矯正自己的選股方向,把買入好公司當成未來的投資標準。

因為買入好公司,就是投資成功的第一步。

而投資成功的第二步就是:買入低估的好公司!

希望本文能幫助您學會區分公司的好壞:)

—————————————————————————————–

本文為今週特刊 邀稿,來去看看其他篇 今週刊邀稿文

- 雷浩斯三策略,解析景氣循環股 https://goo.gl/T4kXj3

- 存股買了之後就不用再管了嗎?三狀況提醒你別再傻傻抱股! https://goo.gl/6PWaH8

- 會賺錢的股票都長這樣,你有做好投資的功課嗎? https://goo.gl/9bL5Tc

- 矩陣選股法找到下一檔台積電!https://goo.gl/912pky

- 如何提早發現下一個大立光? https://goo.gl/rxUwkA

- 買股之前的必做功課,一套分析不同公司基本面優劣的檢查流程表!https://goo.gl/jtEomr

- 矩陣存股法挖出五隻會長大的金雞母!https://goo.gl/BhdpNU

- 三步驟撈出低殖利率好股 https://goo.gl/dfkFp1

『警語』本文之中所提到的個股只是為了實際舉例,不代表任何推薦或投資建議,您的投資損益本人不負任何責任。

—————————————————————————————–

如果您喜歡本文,歡迎分享:)如果您想要學習投資,卻不知道該如何入門,歡迎入手:《雷浩斯教你 矩陣式存股法年賺18%》

隨書附贈:

免費矩陣等級分析EXCEL檔隨書下載!

6檔精選個股分析範例!

涵蓋七大產業、64檔矩陣股簡表!