價值投資之父班傑明.葛拉漢(Benjamin Graham)在《智慧型股票投資人》這本必讀經典中,把投資人分成「防禦型」和「積極型」2種,差別就是「能花在投資方面的時間多寡」!

現代上班族大多數工作繁忙,如果你1週只能勉強擠出4到5個小時做投資,那麼你應該做個防禦型投資人。

我的「矩陣式存股法」就是台股版本的防禦型投資,它是為了克服時間不夠、資金不足、投資知識不足這3個困難而提出來的解決方案。

同時又有機會創造比元大台灣50更高的報酬率,這個方法有3個重點:

1.長期持有好公司。

2.分散投資。

3.要有安全邊際。

利用ROE、自由現金流 構成獲利能力矩陣評等

投資成功的祕訣就是買入好公司,而我們評估公司好壞的基本工具就是「獲利能力矩陣」。

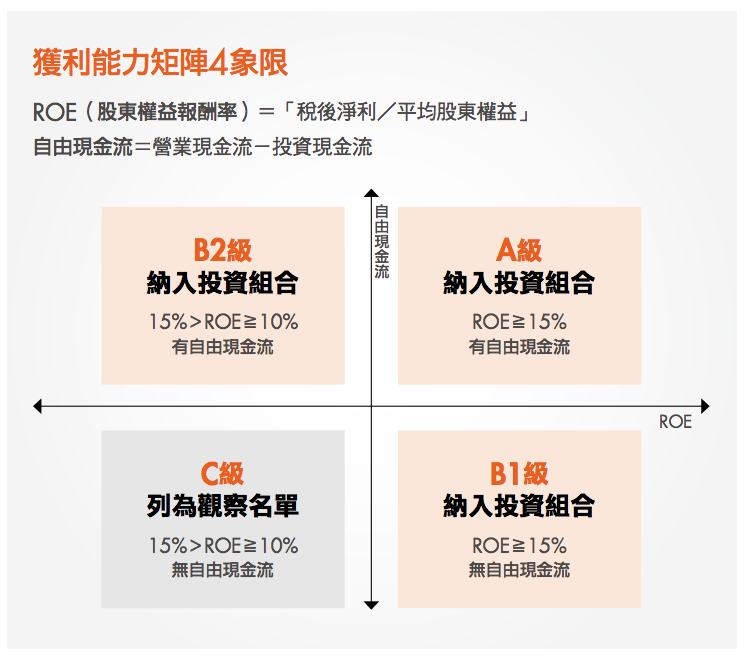

獲利能力矩陣以「股東權益報酬率」和「自由現金流」兩者為主要參數。

用這兩者的高低將公司評等為:A級、B1級、B2級、C級、C1級、C2級、D級,合計7個等級

在這7個等級裡,A級是我們主要投資標的,B1級到B2級則是次要納入投資組合的標的,C級以下則完全不考慮買入。

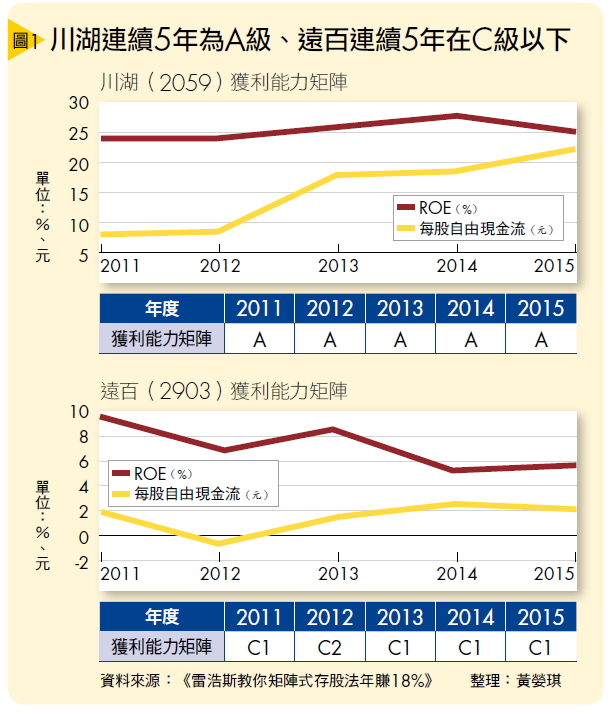

考慮到營運的穩定性,我們以「5年都是A級」為優先考量,5年都是C級以下的優先排除。

舉例來講, 從2 0 1 1 年到2015年:

川湖(2059)5年來都是A級,

遠百(2903)5年來都在C級以下(詳見圖1),

因此川湖列入投資組合,遠百則不予考慮。

分散個別公司風險 應布局10~20檔A級股

葛拉漢認為,防禦型投資人要分散10檔到30檔左右的公司,才能徹底做好分散個別公司所面臨的風險。

矩陣式存股法也遵從這個原則,不過我認為一般人分散10∼20檔即可。

分散的程度和資金大小規模有關,資金愈大,分散投資的檔數愈多,資金愈小則分散檔數愈少;

在使用這套存股法時,建議最少分散10檔;如果資金不足以購買整股,可以用零股來分散買入。

理想的狀況是,一個投資組合最好有10檔5年都維持A級的標的,更理想的狀況是有20檔5年A級的標的。

因為這樣可以在降低風險的狀況下提高報酬率,買A級好公司,本身就能降低風險。

而所有A級好公司裡面,有些公司會表現得更好,這類公司我稱之為「超級績效股」,超級績效股能讓整體報酬率更加亮眼。

如果你要分散到30檔個股也可以,但是要找到30檔5年都是A級的公司不容易。

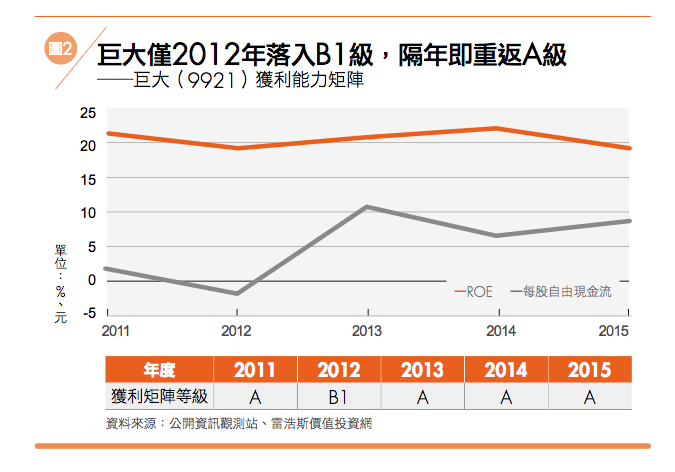

退而求其次,如果5年裡面有1年是B1或者B2也可以接受,例如巨大(9921)在2012年是B1等級,僅僅是當年自由現金流量較差,這種狀況是可以被允許的,隔年之後就恢復正常了。

也可找由C級升級到A級,或B2升級到A級的公司也很好,因為升級就代表營運績效好轉,報酬率當然會提高。

最有成長力道的公司是從C級升級到A級,只要一間公司從C級提升到A級,股價就會有明顯的漲幅。但為了避免成長力道是曇花一現,我們設定升級之後,至少要連續2年是A級,才能納入投資組合中。

沒有永遠是A級的公司 持股降至C級應果斷停損

矩陣式存股用的評等方式很簡單, 所以可能會有一些缺點,就是我們不知道這些A級或B級的公司,未來會不會掉到C級?

而天底下沒有永遠是A級的公司,如果你的持股掉到C級,這時候就要賣出停損。

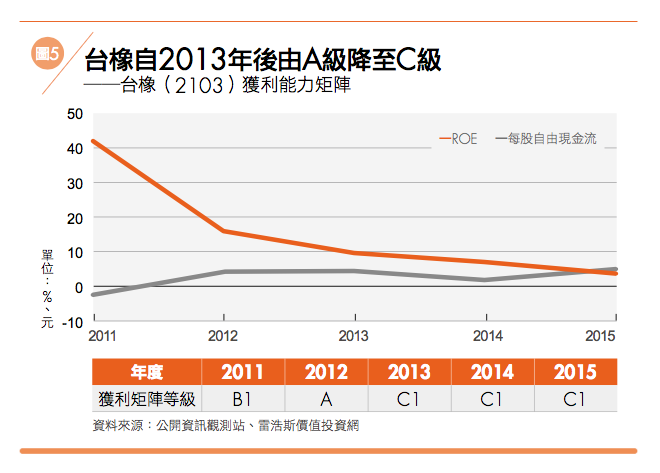

例如合成橡膠大廠台橡(2103)2011年是B1級、2012年是A級,但是2013年之後都掉到C1等級。

因此當我們在2014年3月底、4月初,看到2013年年報發現降級時,就要賣掉它停損。

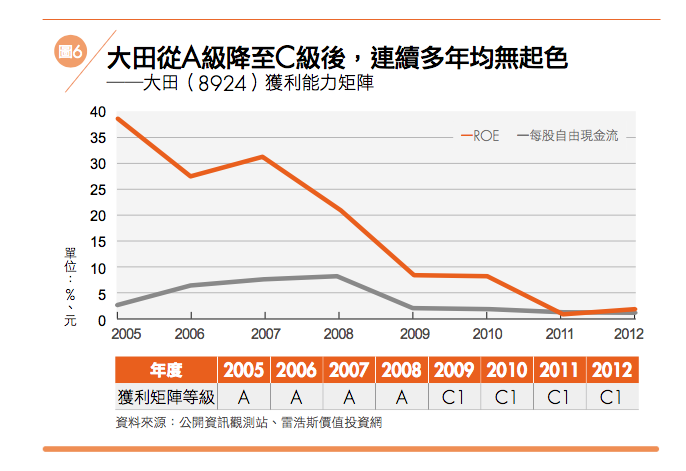

高爾夫球桿頭代工廠大田(8924)過去也被認為是良好的存股標的,在2005年到2008年都是A級,但金融海嘯之後掉到C1等級,直到2015年都不曾提升到A級。如果你一直套牢在它身上,並期待它營運好轉,很可能會讓你期望落空。

很多人捨不得停損持股,雖然停損C級股會虧錢,但是其他A級股和B級股帶來的獲利和現金股利(股息),可以抵銷掉不良公司的影響;

同時,套牢在C級股票上面的資金也因此釋放出來,可以將這些錢轉投入到其他A級股,有助於整體報酬率的提升。

好股票也不能買貴 等股價在相對低點才買

矩陣式存股也是價值投資法的一種,價值投資的最高指導原則之一,就是「要有安全邊際」,

那我們要怎樣讓持股有安全邊際呢?

大抵有3種做法:

1.被動等待年度低點:統計大盤每年高低點當作參考數字。

2.被動等待個股的歷史本益比低點:找出各A級股的歷史本益比低點當作切入點。

3. 使用「平均成本法」和「現金股息」來加碼:透過低檔和股息加碼來提升報酬率。

為了驗證和研究矩陣式存股法,我從資料庫撈出許多樣本來研究, 擷取的資料時間點是2006年到2010年。

擷取的條件很寬鬆,只要2006和2007年還有2010年這3年是A級即可,並且排除2008和2009年這兩年因為金融海嘯而表現過差的情況。

之後把2006∼2010年這5年內盡可能都是A級的公司優先找出來,最後樣本數目是88家。

我還找出一些過去普遍被認為是存股標的,但是後續卻表現不佳的公司,因此本書統計的標的超過160家以上,藉此研究矩陣存股可能遇到的問題障礙和解決的方法。

當你學會這套矩陣式存股法, 你就不再是一個「一無所知」的投資人,至少是一個「略有所知」的投資人。

股神巴菲特(Warren Buffett)建議:

「如果你對股票略有所知,也有能力理解公司的財務數字,還能把資金配置到5到10檔擁有長期競爭優勢且股價合理的公司股票,那麼傳統的分散投資法,對你根本就毫無意義。」

矩陣式存股法符合上述巴菲特說的概念, 你只要能理解「獲利能力矩陣」的意義,並且把資金配置到A級股這些有競爭優勢的好公司,那麼你就不需要使用傳統的指數型投資法。

矩陣式存股法就像打造一個屬於自己的高績效投資組合,唯一不一樣的就是,在你做這個投資的過程中,你的投資知識會不斷的隨著經驗提升,讓自己的知識和資產同時產生複利效果,打造自己個人投資生涯中的護城河!

學到了,就是你的,誰也搶不走。

希望本文能幫您更了解投資概念:)

—————————————————————————————–

如果您想要學習投資,卻不知道該如何入門,歡迎入手:《雷浩斯教你 矩陣式存股法年賺18%》

隨書附贈:

免費矩陣等級分析EXCEL檔隨書下載!

6檔精選個股分析範例!

涵蓋七大產業、64檔矩陣股簡表!