這次能參加雷浩斯2天質化分析課程老實說蠻期待的,因為以前在選股的過程中都是參考基本的財報數據,例如單看EPS或者殖利率,但往往很多都是地雷股或著營運衰退的股票,讓投資的風險增加。

這次能參加雷浩斯2天質化分析課程老實說蠻期待的,因為以前在選股的過程中都是參考基本的財報數據,例如單看EPS或者殖利率,但往往很多都是地雷股或著營運衰退的股票,讓投資的風險增加。

會想要投資股票就很單純的想要有錢,可是自己天生很怕自己的錢會不見,不敢也不知道怎麼開始, 但知道如果想要賺錢,就要學習,於是就開始找怎麼樣可以讓自己增加投資知識的書.

有些公司以前基本面不錯,但是後來卻轉差了,這種狀況在過去歷史上經常發生,在未來也會持續發生。如果我們用ROE來評估的話,就會發現有些公司好的超過平均,但是最後卻下滑了。

主要因為高ROE代表利潤高,利潤高就會引來競爭者,競爭激烈導致利潤下滑,所以ROE就會下滑到平均水準,這就是ROE回歸均值,在矩陣式存股法來說,這就叫做降級。

以前在航空業開始投資股票,開了戶就聽著同事們的明牌,什麼都不懂下了單做起了買賣。

其中,有一位長官更是大家公認的股神,把長期持有好股票奉為圭臬,他推薦的幾檔個股,確實讓大家荷包滿滿⋯,但我卻還是不知道如果選擇?

直到在網路上看到雷大的文章,報名上了第一次矩陣存股法課程,就覺得這正是我在尋找的學習機會,立馬加報兩天質化分析,確實受益良多,有系統、有邏輯的分析,各式表格數值的建立,檢查表更是像極了航空業標準化的程序。

很高興能參加雷大的課程,開始期待下一次複習的到來,希望能透過自己的練習,在對的時機點買到對的股票,學以致用。

【推薦序 操盤快思X投資慢想:普世智慧的藏寶圖】

市面上有關巴菲特的書很多,但是寫到查理.蒙格的書卻很少,有一個顯而易見的原因:

查理.蒙格幾乎可以被稱為世界上最有智慧的人,如果你看過他在南加大的演講稿,就能感受到他令人費解的深邃智慧。

他每年在Daily Journal的年度問答會就像是蒙格版的波克夏股東會,網路上流傳問答筆記深受所有投資人的歡迎。

查理.蒙格推崇的「普世智慧」,就是將所有的問題採取「系統化思考」的解決方案,而一個巨大的系統之內必定包含許多的子系統,解決問題的方法就是將子系統一一拆解,並且探索其結構,同時又要看出關聯性。

我將這樣的普世智慧稱為「查理.蒙格學說」,他分為七個主要重點:

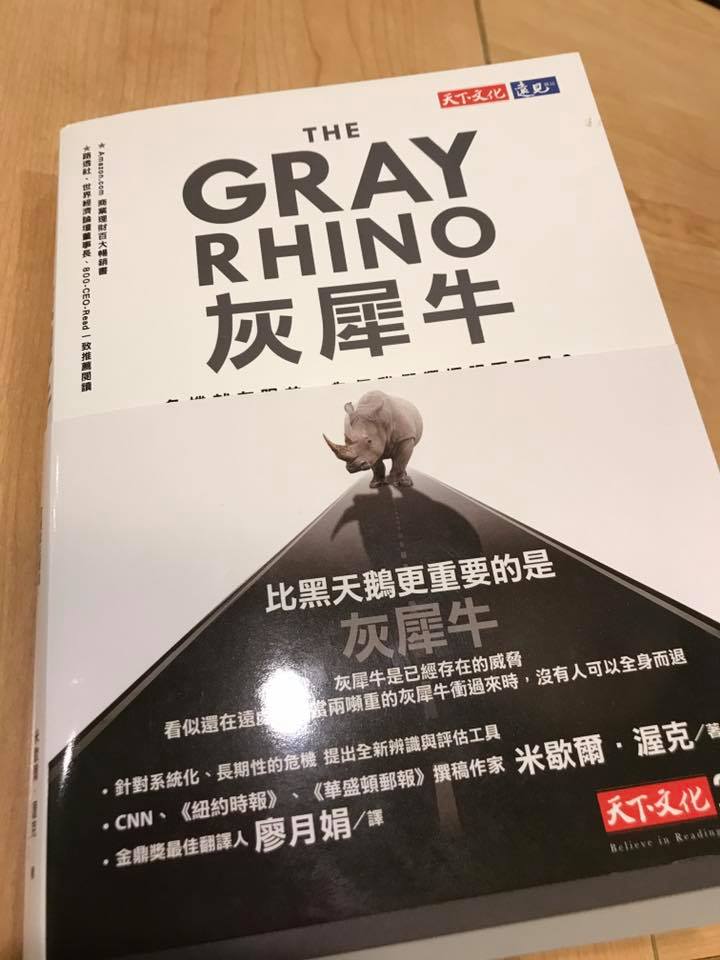

灰犀牛是隱喻忽視眼前可能的危機,而這危機通常會帶來巨大的衝擊。在看完這本灰犀牛之後,我想起查理・蒙格說的一句話:『面對大問題,別當鴕鳥。』

我們的社會喜歡解決危機的英雄,但是真正的無名英雄是事先預防問題的人。預防重於治療,可是大多數的人總是無法重視『預防』這件事情,因為所有的危機都起自小型事件,小型事件只會引起你的疑惑,卻難以啟動你的警報系統。 Continue reading

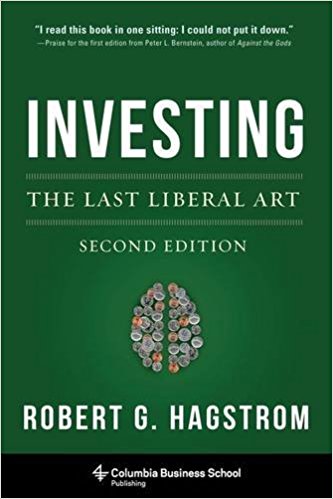

我最近在看『Investing: The Last Liberal Art』這本書的台灣翻譯稿。相關內容我就先保密一下,這本書的含金量非常高。裡面的第四章裡面提到一個很有意思的環節:

在1688年有一位叫做約瑟夫.德.拉.維加的人寫了一本書和股市有關的書叫做『困惑之惑』,這本書列出了四大交易原則:

Continue reading

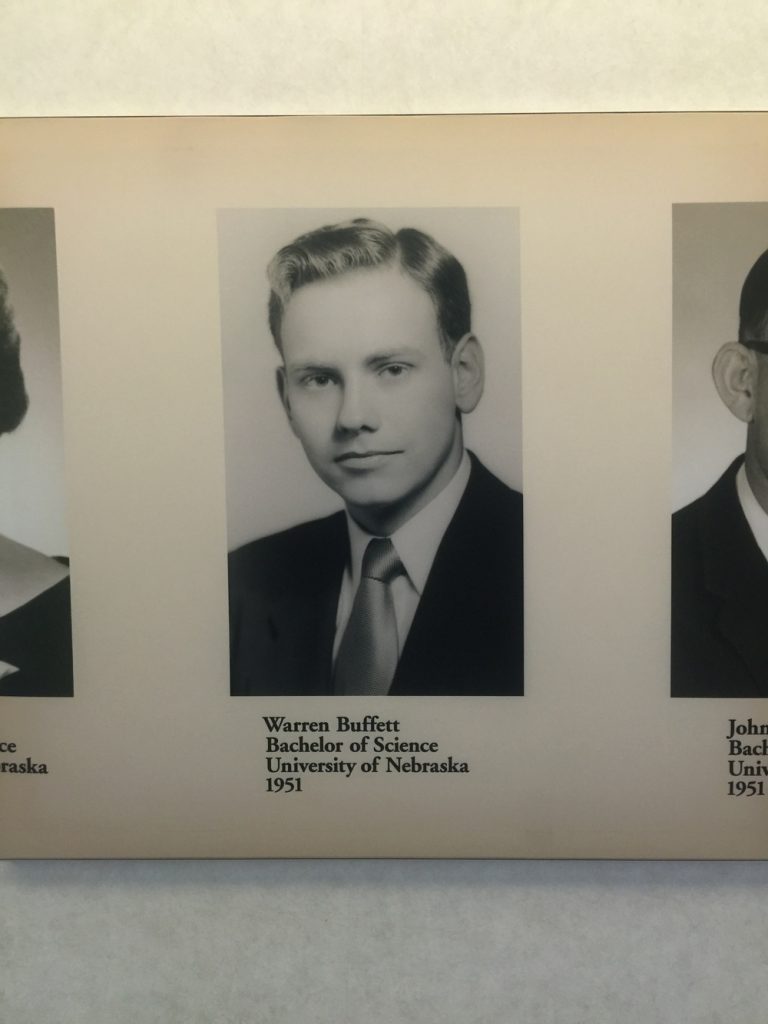

(圖片是波克夏股東會50週年展示的21歲巴菲特照片,圖片來源是我的朋友Lin ,已取得授權)

請年輕的巴菲特代操,費用是貴還是便宜?

答案是:比你想的還便宜!

Continue reading

今年一月底左右,天下雜誌出版社的編輯來信問我是否有意願替《巴菲特的投資原則:股神唯一授權,寫給合夥人的備忘錄:Warren buffett’s Ground Rules》這本書寫推薦序?能替這本超級好書寫上一篇推薦,我當然感到非常的榮幸,尤其這本書是經過 巴菲特本人授權給作者Jeremy Miller所整理1956-1969年《巴菲特合夥事業》時期給股東的信,能有機會一睹為快,我真的非常幸運。

Continue reading

價值投資之父班傑明.葛拉漢(Benjamin Graham)在《智慧型股票投資人》這本必讀經典中,把投資人分成「防禦型」和「積極型」2種,差別就是「能花在投資方面的時間多寡」!

現代上班族大多數工作繁忙,如果你1週只能勉強擠出4到5個小時做投資,那麼你應該做個防禦型投資人。

我的「矩陣式存股法」就是台股版本的防禦型投資,它是為了克服時間不夠、資金不足、投資知識不足這3個困難而提出來的解決方案。

同時又有機會創造比元大台灣50更高的報酬率,這個方法有3個重點:

巴菲特是史上最偉大的投資人,同時也是史上寫最多公開信給投資者的經營者,從合夥事業基金到波克夏帝國,這些信件公開透明、人人皆可取得。同時,也有許多人整理歸納這些信件背後的投資哲學和含意,寫出不計其數關於巴菲特的書。

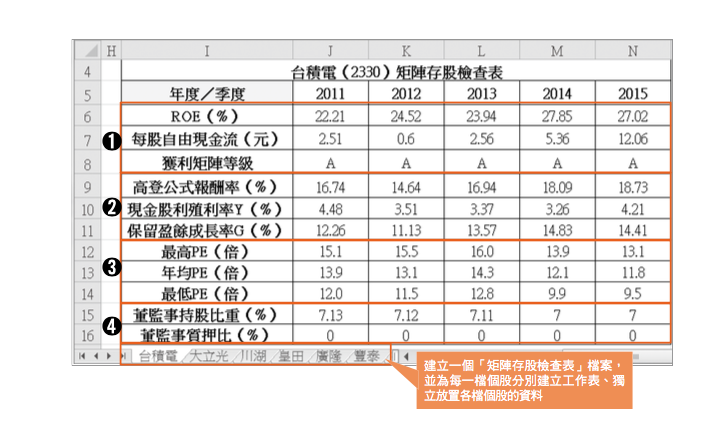

最近大家都來信問我怎樣找出新書 裡面提到的個股『最高價』、『最低價』和『年均價』?例如新書《雷浩斯教你 矩陣式存股法年賺18%》169頁台積電(2330)的表格只有到2015年,如果我要加入2016年的數字要到哪邊找?

雷大的前兩本書我都拜讀過,搭配財報分析的書籍,讓我在分析與評估個股上更有脈絡,特別是第一本的P36.,這道現在還是我奉行的一個投資步伐。

而這次第三本書的內容是以更系統化,配合統計的基礎,讓投資人更有效率進行價值投資、或是進行存股,當然重點是在提升信心的前提下提高報酬率!! 此外還不吝嗇的分享讀者他個人整理資料的方式;我相信向成功者學習,你會突破的更快!!

《雷浩斯教你 矩陣式存股法年賺18%》上的『矩陣存股檢查表』是用當年度12月的月均價來做兩年平均高登公式的買進成本,本文是為了回答網友的問題,因此增加以『年均價』當成買進成本來計算兩年平均高登公式,在計算要先求出

以廣隆(1537)2011年的兩年平均高登報酬率為例計算:

本書的內容,一開始只是單純的好奇心。

我知道長期持有指數型基金,報酬率幾乎等於該國上市公司的整體獲利能力。我也知道長期持有一間公司,投資人的報酬率會等於該公司的經營獲利能力,這兩者就是整體和個體的差別,所以我很想知道台灣50指數成分股裡面,有多少數量的「好公司」、「一般公司」和「差公司」?分出好壞需要一個評等制度,所以我使用「獲利能力矩陣」來評估。

Continue reading