投資通常有兩種派別:技術分析和基本面分析,其中基本面分析向來都讓一般投資人為之卻步。

最主要是因為要分析的項目不少,有些項目可能會一時疏忽漏掉,所以我們要建構一套系統化的方式,用來幫助自己完成每一次的評估,甚至能優化自己的投資流程。

我在我的『雷浩斯教你矩陣式存股法年賺18%』這本書裡面提出一個系統化的檢查方法,叫做『矩陣存股檢查表』。

這個『矩陣存股檢查表』是用來衡量投資標的作業,共計分為六個屬性:

『品質、規模、杜邦分析、資本配置、管理者和估價。』

這六個屬性的前五項都在評估公司表現的好壞,讓你學會如何評估一間公司。

最後一項則是評估現在股價是介於合理、低估還是高估,如果是高估的區間就不要買入,如果進入低估區就可以安心持有。

以下我們用可成2474這間公司作為說明的範例:

-

可成業務介紹:

可成是鋁鎂合金金屬機殼廠,產品應用在智慧型手機、筆記型電腦和平板電腦上,大客戶為蘋果,可成的董事長洪水樹,執行長洪天賜,公司主要的競爭對手是鴻準和鍇勝。

-

品質分析:ROE、自由現金流和獲利能力矩陣等級

分析的第一步驟是評估公司的品質,如果你的投資風格是屬於『買好公司,長期持有』的風格,那麼評估一間公司整體品質的好壞,和能維持品質多久,就是一個重要的課題了。

決定公司品質最好用的工具就是ROE股東權益報酬率、每股自由現金流量和獲利能力矩陣這三個財務指標。

在使用這些指標分析的時候要同時比對競爭對手的數字,所以我們要比對可成的兩家主要競爭對手鴻準和鍇勝的數字。

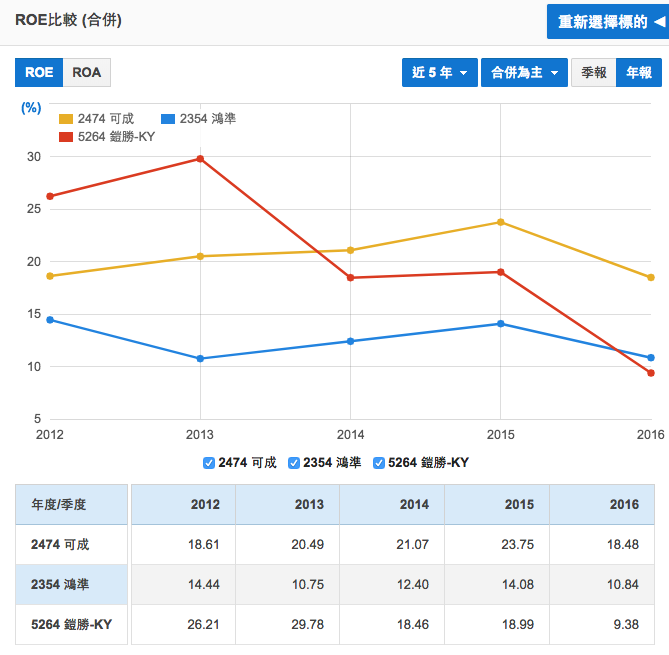

1-1比較ROE

股東權益報酬率ROE是運用資產規模來獲利的指標,是一個非常好用的指標,基本上大於15%就是很好的數字,這是一種百分比的趨勢指標,趨勢指標的運用通常持平和上升都不錯,下滑如果下滑的很嚴重就代表不好。

我們從表格可以看到,這三間公司近年都開始下滑的趨勢,其中鍇勝下滑的最激烈,2016年下滑到9.38%,可成的數字是18.48%,表現得比另外兩家好。

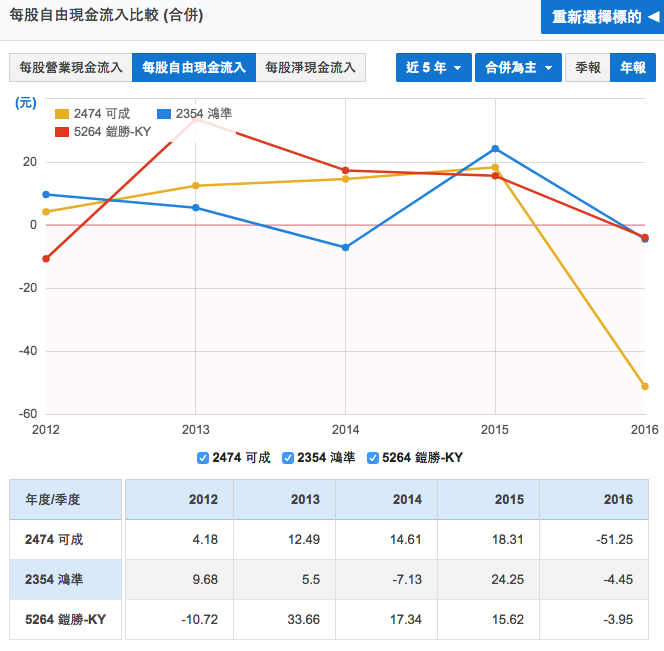

1-2比較每股自由現金流

再來比較每股自由現金流,自由現金流代表公司賺現金的指標,如果自由現金流不足的公司代表投資過度的狀況,通常就會是燒錢公司,燒錢公司的風險就是負債會提高,或者需要和股東增資。

這個指標如果連續兩年變負的就要避開。(補充觀念:別碰長期缺現金的公司!)

從表格看來,三家公司的自由現金流都轉差,其中可成的數字最差,每股自由現金流下降到-51.26元。

那麼可成是否投資過度呢?

這部分我們要找出財報電子書中的現金流量表來看,可成2016年的投資現金流量淨流出65,977,183千元,其中財報歸類為『無活絡市場之債務工具投資』的68,867,300千元就是把錢拿去做超過三個月的定存,所以這部分實際上不算燒錢過度。

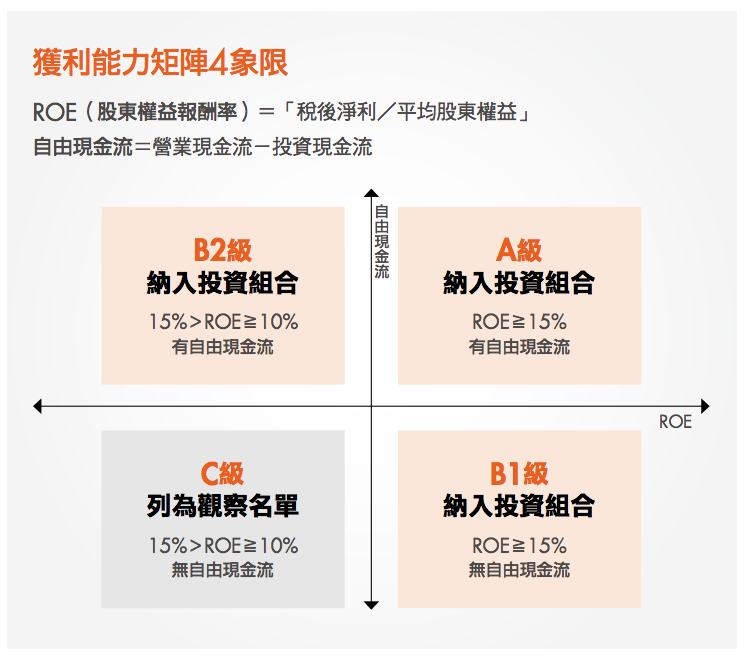

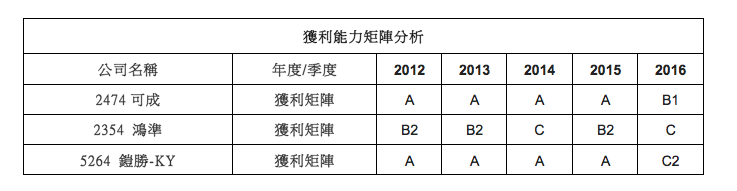

1-3比較可成,鴻準和鍇勝的矩陣分析:

接著我們合併ROE股東權益報酬率和每股自由現金流這兩個指標,形成獲利能力矩陣,這個矩陣按照數字的高低共計分為A-D七個等級:

A 級:ROE>15,有自由現金流

B1等級:ROE>15,沒自由現金流

B2等級:15>ROE>10,有自由現金流

C等級:15>ROE>10,沒自由現金流

C1等級:10>ROE>0,有自由現金流

C2等級:10>ROE>0,沒自由現金流

D 等級:ROE為負

在這七個等級裡面,只有A級到B2是納入投資組合的持股,C級是納入觀察區,C1、C2、D級是完全不考慮的標的。

除了矩陣等級之外,維持等級的年度時間也納入考量中,如果一間公司能有五年A級會是最好的公司,如果能維持五年以上會更好,維持A級越多年表示公司的品質越好。

我研究了台股許多公司,統計的結果是長期持有B級股,報酬率會贏過長期持有C級公司,長期持有A級公司又會勝過長期持有B級公司。

如果你的投資組合都是A級公司,你的投資報酬率會非常不錯。

(補充觀念:矩陣存股法精挑A級股,自組ETF績效18%起跳!)

現在我們直接比對這三家公司的矩陣等級,可成和鍇勝過去五年前都是A級,但是2016雙雙轉差,鍇勝掉的嚴重,直接降級到C2,鴻準則一直處在B2和C之間。

我們分析可成在2016年掉入B1,主要當年數據ROE下降到18.48%,和自由現金流轉差,前面我們提過自由現金流轉差的狀況是把錢拿去定存,所以我認為之後很快的可成就能回到A級。

-

規模分析:分析營收和稅後淨利的規模

接下來我們分析公司的規模大小,這些數字可以讓人對公司有更具體的概念,規模可以看兩個部分:營收規模和稅後淨利總額。

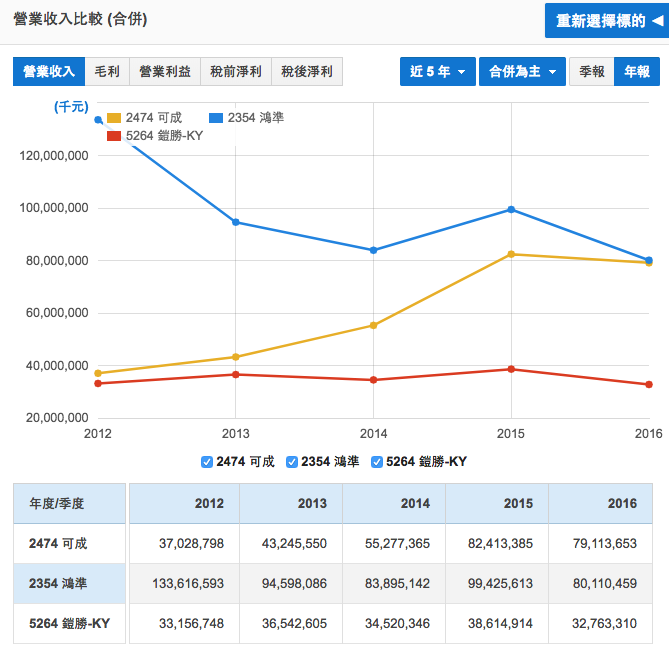

我們先比較三家公司的五年來營收變化,先看2012年這三間公司的營收:

可成是370億,

鴻準是1336億,

鍇勝是331億,

這三間公司的營收規模差異頗大,但是到了2016年:

可成的營收成長到791億元,

鴻準下滑到801億,

鍇勝則是持續在327億左右,

以營收規模來看三間公司的消長變化,可成逐步佔上風。

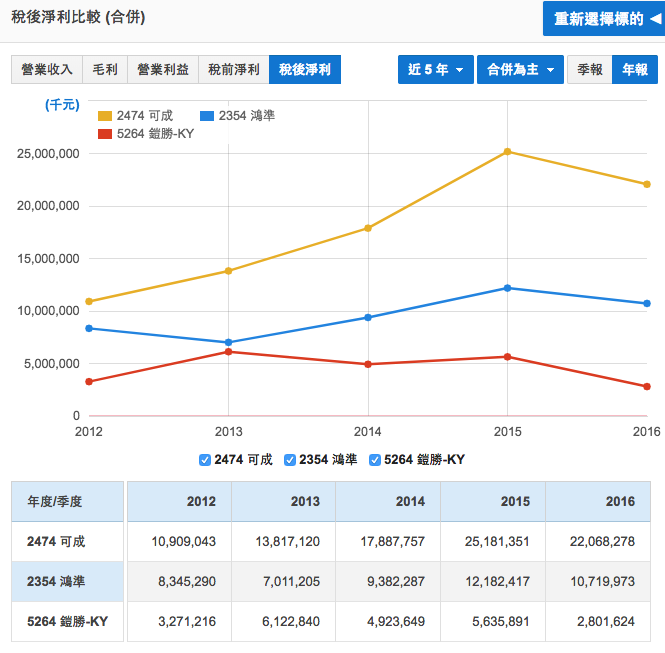

營收多不代表利潤高,所以接著我們再看稅後淨利總額度的五年變化:

2012年可成的稅後淨利是109億,

鴻準是83億,

鍇勝是32億,

從稅後淨利來看,可成一開始就領先。

到了2016年可成的稅後淨利增加到220億,和競爭對手的差距大幅拉大,鴻準略增加到107億,鍇勝微幅減少到28億。

-

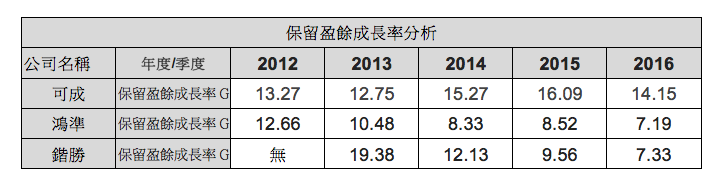

資本配置能力:檢視老闆運用保留盈餘的能力高低!

一間公司的好壞在於看老闆怎麼賺錢和老闆怎麼運用賺到的錢,賺錢是代表獲利能力,運用賺到的錢代表的是資本配置的能力。

前面提到ROE和淨利率還有稅後淨利總額都代表公司獲利的能力,而觀察資本配置的能力要用

『保留盈餘成長率』公式:ROE*(1-配息率)

通常保留盈餘成長率的數字大過7%算不錯,10%以上算優秀。

(補充觀念:巴菲特的一美元原則!)

從表格可以看到2016年可成的保留盈餘成長率是14%左右,另外兩間公司都是7%,可成表現得比較優異。

本文為今周刊別冊邀稿,僅揭露部分文章,詳細全文請參考今周刊別冊:學會賺錢的一招,找到你的黃金投資法!

—————————————————————————————–

本文為今週特刊 邀稿,看看其他篇 今週刊邀稿文

- 雷浩斯三策略,解析景氣循環股 https://goo.gl/T4kXj3

- 存股買了之後就不用再管了嗎?三狀況提醒你別再傻傻抱股! https://goo.gl/6PWaH8

- 會賺錢的股票都長這樣,你有做好投資的功課嗎? https://goo.gl/9bL5Tc

- 矩陣選股法找到下一檔台積電!https://goo.gl/912pky

- 如何提早發現下一個大立光? https://goo.gl/rxUwkA

- 買股之前的必做功課,一套分析不同公司基本面優劣的檢查流程表!https://goo.gl/jtEomr

- 矩陣存股法挖出五隻會長大的金雞母!https://goo.gl/BhdpNU

- 三步驟撈出低殖利率好股 https://goo.gl/dfkFp1

『警語』本文之中所提到的個股只是為了實際舉例,不代表任何推薦或投資建議,您的投資損益本人不負任何責任。

—————————————————————————————–

如果您喜歡本文,歡迎分享:)如果您想要學習投資,卻不知道該如何入門,歡迎入手:《雷浩斯教你 矩陣式存股法年賺18%》

隨書附贈:

免費矩陣等級分析EXCEL檔隨書下載!

6檔精選個股分析範例!

涵蓋七大產業、64檔矩陣股簡表!