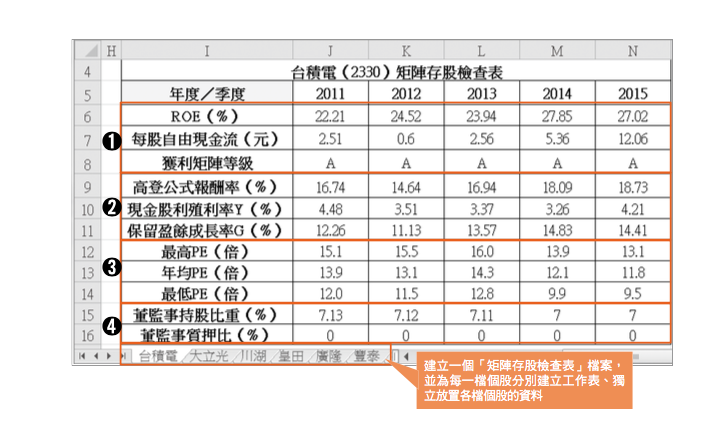

最近大家都來信問我怎樣找出新書 裡面提到的個股『最高價』、『最低價』和『年均價』?例如新書《雷浩斯教你 矩陣式存股法年賺18%》169頁台積電(2330)的表格只有到2015年,如果我要加入2016年的數字要到哪邊找?

作者: 雷浩斯

學員騏玄:每次上課都有每一次的成長,讓我感覺像看了好幾本書一樣。

讀友Ysli:這本書只花了我一分鐘就決定可以喝杯咖啡細細品嘗,尊敬的放回我家書桌上!

雷大的前兩本書我都拜讀過,搭配財報分析的書籍,讓我在分析與評估個股上更有脈絡,特別是第一本的P36.,這道現在還是我奉行的一個投資步伐。

而這次第三本書的內容是以更系統化,配合統計的基礎,讓投資人更有效率進行價值投資、或是進行存股,當然重點是在提升信心的前提下提高報酬率!! 此外還不吝嗇的分享讀者他個人整理資料的方式;我相信向成功者學習,你會突破的更快!!

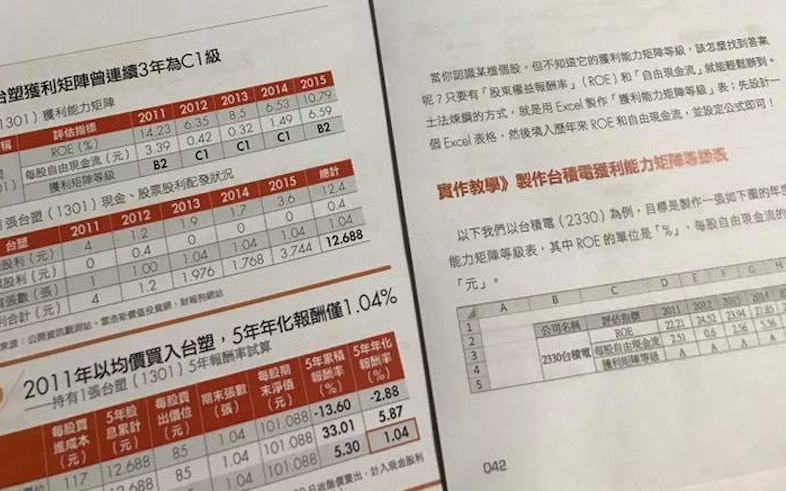

兩年平均高登公式,以『年均價』買入計算範例

《雷浩斯教你 矩陣式存股法年賺18%》上的『矩陣存股檢查表』是用當年度12月的月均價來做兩年平均高登公式的買進成本,本文是為了回答網友的問題,因此增加以『年均價』當成買進成本來計算兩年平均高登公式,在計算要先求出

- 兩年平均殖利率Y

- 兩年平均ROE

- 兩年平均股息發放率

- 兩年平均保留盈餘成長率G

- 兩年平均高登公式

以廣隆(1537)2011年的兩年平均高登報酬率為例計算:

一切都是以好奇心為起點:雷浩斯教你矩陣存股年賺18%

本書的內容,一開始只是單純的好奇心。

我知道長期持有指數型基金,報酬率幾乎等於該國上市公司的整體獲利能力。我也知道長期持有一間公司,投資人的報酬率會等於該公司的經營獲利能力,這兩者就是整體和個體的差別,所以我很想知道台灣50指數成分股裡面,有多少數量的「好公司」、「一般公司」和「差公司」?分出好壞需要一個評等制度,所以我使用「獲利能力矩陣」來評估。

Continue reading

寫作的過程:雷浩斯教你矩陣存股年賺18%

當我想到跟大家分享一下這本書的寫作過程的時候,才知道起點往往是最微不足道的某件生活小事。

某一天,我在金石堂正看書時候,一個不認識的人突然叫住我,他是『台股價值站』App的站長,我們隨口聊幾句,他說到『六步驟存好股』這本書裡面提到『獲利能力矩陣』的概念讓他收穫很大,當時我對這句話沒有想太多。之後看了新版的『智慧型投資人』裡面提到防禦型投資的概念,我想到周圍的朋友都是忙碌的上班族,他們不是不勤奮或者不願付出,而是他們時間真的不夠用,事業家庭兩頭燒,對任何人來說都是難題,何況還要付出時間來做投資。

針對這個問題,我想到把獲利矩陣這個工具和防禦型投資的概念兩者結合,說不定會有用。2016年八月初開始和編輯討論一下書的概念,但是到八月底才訂下大綱的方向,之後開始動工,原訂可以很快寫完,但是預想的和實際總是不一樣。

新書搶先看:被動等待相對低點,投資勝率即可大幅提高!

新書《雷浩斯教你 矩陣式存股法年賺18%》 Smart智富出版,2017年3月23日 即將出版,本次先開放3-1章節讓支持的讀友們先睹為快!

文│雷浩斯

選出你預定想買的A級股清單之後,投資人最常問的問題通常是:「哪個時間可以買股票?要買多少?」或者是「哪個時候應該賣?要賣多少?」在回答這個問題之前,先釐清一般投資人對買賣股票常有的一個迷思:以為投資賺錢的人都「預先知道」買賣股票的時間點!

這個迷思真是難以點清,總是有人認為投資高手有「抓買賣點的祕密絕技」,而且不會把這些密技告訴其他人。實際上根本沒有人可以預知買賣點!我投入股市十多年來,至今仍然沒有辦法事先知道哪檔股票幾時會漲、幾時會跌。

那要怎麼決定買賣時機呢?我用的方式很簡單:「被動等待」。

學員嘉慶:省時省力的科學化方式,在選股的分析上更有信心,也更能掌握自己進出的節奏!

接觸價值投資法已有十多年的時間了,也曾經歷過SARS及金融海嘯、股票跳樓大拍賣的盛況。然而,因為工作及家庭的關係,對於時間不夠的我,即便有便宜價的股票出現,但礙於當時並無足夠的分析工具及網站,和能分析股票的時間,就看著一檔檔的機會從身邊溜走。這個情形隨著現在定存股風氣的盛行及各種網站及分析工具的出現,雖有好轉。

但在質化分析的路上,”我的分析到底足不足夠?”、”篩選出來的股票到底是不是價值股?”,這樣的問題一直常常出現在心中。擔心因時間不夠或是在質化分析上的知識不足,而無法完整的分析自己所選出來的股票,怕因此造成了投資上的損失,也因此常常抱不住而提早出場。

Continue reading

超值投資Deep Value:沉淪者將復興,榮耀者將衰朽!

即使價值投資已經造就出許多偉大的投資人,人們從以前 到現在仍然不斷地質疑價值投資到底有沒有用?最常聽到的問題有三:

一、葛拉漢時代的論點是否持續有用?

二、效率市場是否讓價值投資無效?

三、那些成功的價值投資者是不是運氣好?或者只是統計上剛好出現的偏誤?

這三個問題的答案,在這本《超值投資:價值投資贏家的選股策略》以一種「價值投資歷史之旅」的方式,在所有章節 中分別直接或間接地說出答案。

本書探討了葛拉漢所帶領的財務量化分析風格,巴菲特的質化分析能力,葛林布雷的神奇公式,投資者會面臨的回歸平均數現象,以及市場熱門交易和之 後帶來的狂風暴雨,和最終章節的應用討論。

十本個人力推的價值投資精選書單!

十本個人力推的價值投資精選書單

- 智慧型股票投資人(全新增訂版)

- 非常潛力股(經典新譯版)

- 巴菲特的勝券在握之道:在負利率時代,存錢不如存股的4大滾雪球投資法

- 護城河投資優勢:巴菲特獲利的唯一法則

- 超越大盤的獲利公式:葛林布萊特的神奇法則

- 投資最重要的事:一本股神巴菲特讀了兩遍的書

- 窮查理的普通常識:巴菲特50年智慧合夥人查理蒙格的人生哲學

- 華爾街之狼從良記:一個價值投資者的旅程

- 下重注的本事:當道投資人的高勝算法則

- 超值投資:價值投資贏家的選股策略

以上十本推薦按照順序閱讀,如果您已經看過其中某幾本書,也建議您把其他本都看完,相信對您的投資旅程會有很大的幫助!

投資最重要的事(推薦):讓你體會『第二層思考』的精準詮釋!

霍華・馬克思這本《投資最重要的事》是價值投資界備受推崇的一本書,同時也是巴菲特的推薦書之一。

本書和其他詮釋價值投資概念的著作並不一樣,它沒有教基本面財務比率的分析,也沒有提出選股的財務指標,更沒有不斷的重複價值投資已經廣為人知的基本概念。

相反的,他以實踐者的角度闡釋他的投資哲學,同時帶給讀者深入又獨到的觀點。

因為霍華・馬克思擁有以下與眾不同的特點:

Continue reading

財訊特刊:矩陣存股法精挑A級股,自組ETF績效18%起跳!

對投資人來說,2016年是黑天鵝頻傳的一年,先是1月總統大選政黨輪替,到了6月底,英國脫離歐盟公投成功,造成股市大震盪,接著是11月初川普當選美國總統,跌破大家眼鏡,台股也大洗三溫暖,在開票當天由大漲轉大跌,隔天卻又大漲。

對暢銷書《雷浩斯教你6步驟存好股》 <雷浩斯教你矩陣存股年賺18%>的作者雷浩斯來說,危機就是賺錢時機,2016年因為瞄準大立光、可成波段操作,使得投資整體報酬率高達56%,還趁著美國總統大選當天當沖台股選擇權,猛賺26倍,現在已經出清股票迎接新年。

問起雷浩斯2017年的台股該如何操作,他說:「對價值投資來講,每一年都沒有什麼改變,最主要就是買好公司,然後在安全邊際的時候買。」因此他認為,那就利用矩陣式選股挑選一堆好公司,自己組個ETF吧!

Continue reading

今週特刊:矩陣選股法找到下一檔台積電!

問投資人一個個問題,選股是買股價會上漲的,還是買好公司?我相信很多人會回答:『買好公司。』但是心裡想的是『找會上漲的!』

舉例來講,中鋼和台積電讓投資人作選擇,很多人會認為現在中鋼只有20元,相對便宜,中鋼又不會倒。

台積電股價上百元那樣貴,而且股本那麼大,買他的股票是不會漲的!

聽起來有道理?那我們來算一下,到底這兩間公司存股,哪個會賺錢?

『推薦』下重注的本事_當道投資人的高勝算法則:精準決策背後的思維邏輯!

這本《下重注的本事:當道投資人的高勝算法則》一直是我很想看的一本書,感謝寰宇願意出版此書造福讀者。

學員NEO:向價值投資人致敬,從矩陣存股到質化分析!

進入價值投資的領域有許多的路徑,在經過許多日子的尋訪及追尋,我發覺不要羨慕大師的報酬率,重要的是找一個適合自已的方式,並在每次學習完後對投資都有點滴的進步。

而雷大投資的方式可分為初、中、進階三個階段,非常適合想要在投資領域中循序漸進成長的投資人學習。

Continue reading

巴菲特的一美元原則!

講到長期投資的報酬率,傳統存股投資人會認為,公司發越多的現金股息越好,投資人領的股息多,報酬率不是越好嗎?如果一間公司如果不把賺到的錢發出來,就是小氣的老闆!

這種想法真的是對的嗎?

我們舉例AB兩間公司,它們的EPS都是 4元,但是現金股息政策不一樣:

Continue reading