在股市高漲的時候,很容易聽到一些激進的言論,例如貸款買股票,或者壓身家下去買股票。

這類行為最嚴重的危害就是:當下跌的時候,會讓你的情緒受到刺激,進而做出不理智的行為,這些行為往往會傷害你。巴菲特在給股東的信《波克夏年報》寫:

-

市場情緒極易煽動人心,如果你受他影響,後果可能是災難性的。 Continue reading

在股市高漲的時候,很容易聽到一些激進的言論,例如貸款買股票,或者壓身家下去買股票。

這類行為最嚴重的危害就是:當下跌的時候,會讓你的情緒受到刺激,進而做出不理智的行為,這些行為往往會傷害你。巴菲特在給股東的信《波克夏年報》寫:

巴菲特所親筆寫的《波克夏年報》是世界上最多人看的公司年報,每年年報刊出後,新聞媒體都爭相報導年報內容。

可惜大多數的報導都是片段資訊,如果想瞭解巴菲特要說的話,自己閱讀年報是最好的選擇。

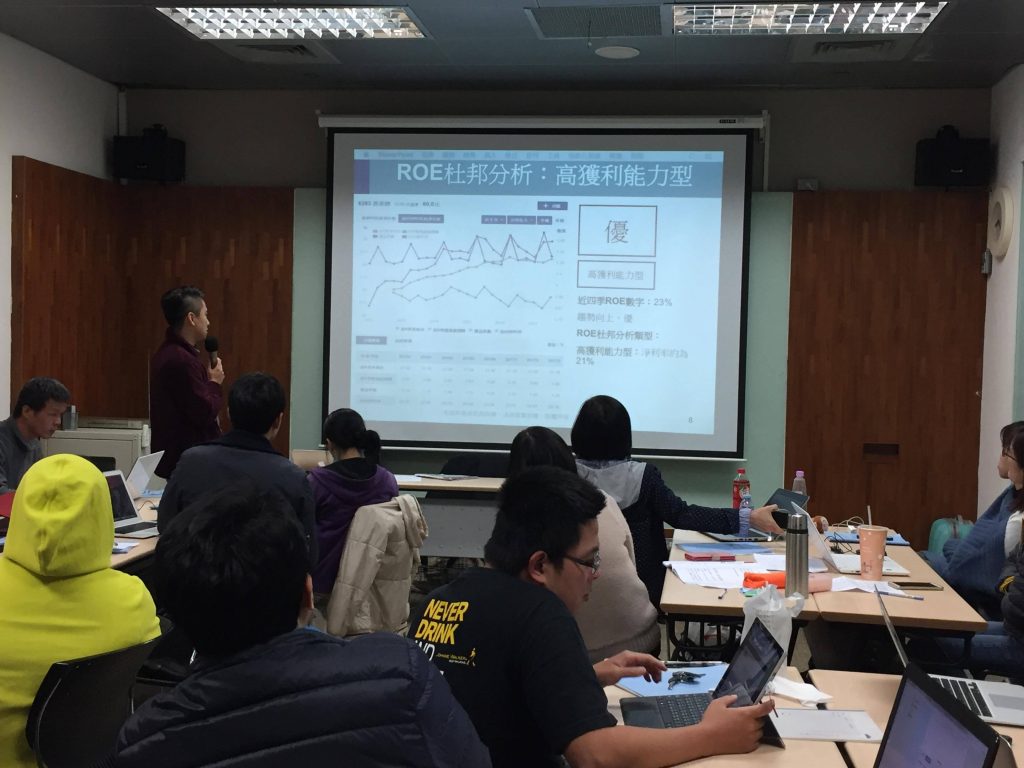

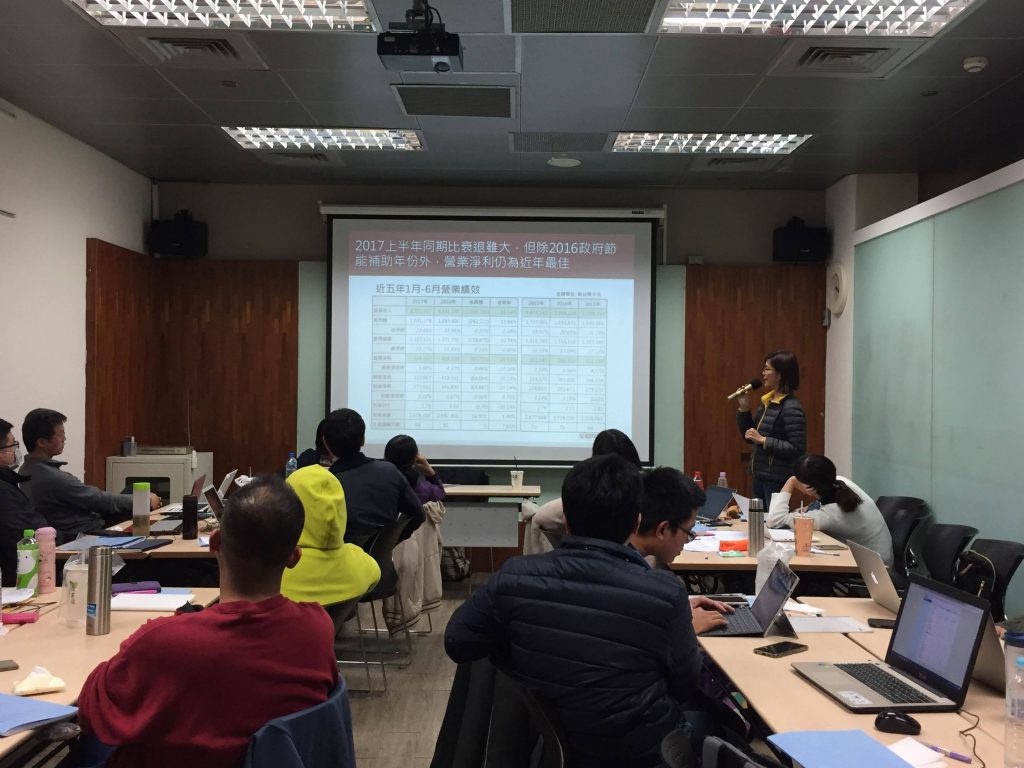

這是我第三次來上雷大所開課程,從一開始對價值投資茫茫濛濛到目前有明確的概念,在每一次上課過程中,雷大總是將舊觀念重新複習,然後再增加新的觀念,讓我扎扎實實的打穩基本功。

Continue reading

有些是新入手的,有些是舊書重讀。舊書不見得毫無新意,

Continue reading

投資的重點在於享有一間公司長期獲利的成果,這些成果的多寡就是一間公司的內在價值高低。

有一本出版於1940年代的著作叫做:『客戶的遊艇在哪裡?』這是一本輕鬆有趣的金融界故事小書,裡面提到一個鄉下人到紐約金融區:

導遊對他說:『看,那是銀行家和經紀商的遊艇,他們賺了很多錢。』

鄉下人天真地問:『喔,那客戶的遊艇在哪裡?』

兩年前偶入「雷浩斯價值投資網」,文章中陳述一套完整、安全的投資體系,改變我對買股的想法:原來股市能做為我的僕人,能讓資產年年複利、歷久不衰!驚人的結論讓我不假思索地入手雷大的所有著作、仔細讀完,並等待講座的機會,接受雷大口傳心授價值投資法。

為時兩個全天的講座收穫極其豐富。雷大融合各大著名價值/成長型投資家與自己多年研究和操作,傳授找出優質的公司並評估價值和未來成長力的完整流程。

首先以獨特的獲利能力矩陣──包含許多實用量化指標如ROE與杜邦分析、每股自由現金流、高登公式、歷史評價區間等──選出優質公司並有效過濾地雷股。

接著深入以質化分析探討公司的競爭優勢與護城河:此為課程精華所在!

多年前曾經把一檔股票放到變水餃股,幸好我只買了一張, 現在還在, 以前不懂股票 , 聽別人說股票要長期投資 , 所以就放著, (因為要上班 ,又要顧小孩, 就沒去管它) 後來就沒有在進入股市了。

直到兩三年前, 慢慢感覺到通膨的嚴重 , 而且職場上又很不穩定 , 過了四十就很難找工作, 想說如果可以早點財務自由, 於是又開始接觸股市,

剛開使我是大量閱讀, 不懂就上網找資料 ,扒了很多文章 , 功力增加了一些, 就邊買邊學習 但是對於選股卻常常不知如何著手 , 跌了就很怕 不知道公司的內在價值在那兒。

報名前有點掙扎因為,要放棄周末睡到飽的機會,還得先預習雷大的三本書和巴菲特的勝券在握。

沒想到,雷大的強力灌頂和幽默口條,再加上有系統的內容,著實讓我受益良多。

Continue reading

前一篇自由現金流折現法(上)說了折現率的概念,如何計算現值和不同公司折現率的取捨,接下來要用股市真規則第十章的範例『高樂氏(Clorox)』公司來做實際計算內在價值,這個範例包含五個步驟:

以下是高樂氏公司基本資料表格: Continue reading

我在去年年中上過一次雷大的課程,這是我第二次參加課程來複習。上次上課雷大有提到他的課價碼訂較高是為了稍微篩選學生,但其實上一次課功能可以用3年,再加上後續的回鍋複習,其實定價是算實惠。檯面上的課程多是單方面的講解,像雷大這樣有小組討論能練習的課程並不多,光是這樣的練習就非常值得了。

除此之外,也託雷大的福,認識了些投資界的朋友(同樣是課程學員),也參與了人家的讀書會,也看過很多人不吝分享他們對公司,產業的分析。

Continue reading

我是受到富爸爸窮爸爸這本書的啟發才開始對投資產生了初步興趣,投資我完全不懂。

回想一步步踏入股市,剛開始是專注於技術面學習的,不管是繳學費找老師學習、看書,我一直不斷在尋找投資的方法,但頻繁的買賣/停損機制常讓我心情起伏不定,因為一切靠技術指標與k線價格波動來掌握買賣點。

直到後來我聽到了巴菲特的價值投資與閱讀相關價值投資書籍,讓我對價值投資產生了非常大的興趣。

開始明白原來我努力學習的技術分析方法是一種投機賺價差的方式,這並不適合上班族的我。

我的背景是護理人員,對於醫療環境的惡劣,感到很灰心,一直在尋求有無財富自由的方法。

本來對於股票市場是戒慎恐懼,直到近幾年,工作已經讓我身心俱疲,覺得應該要有所改變。

Continue reading

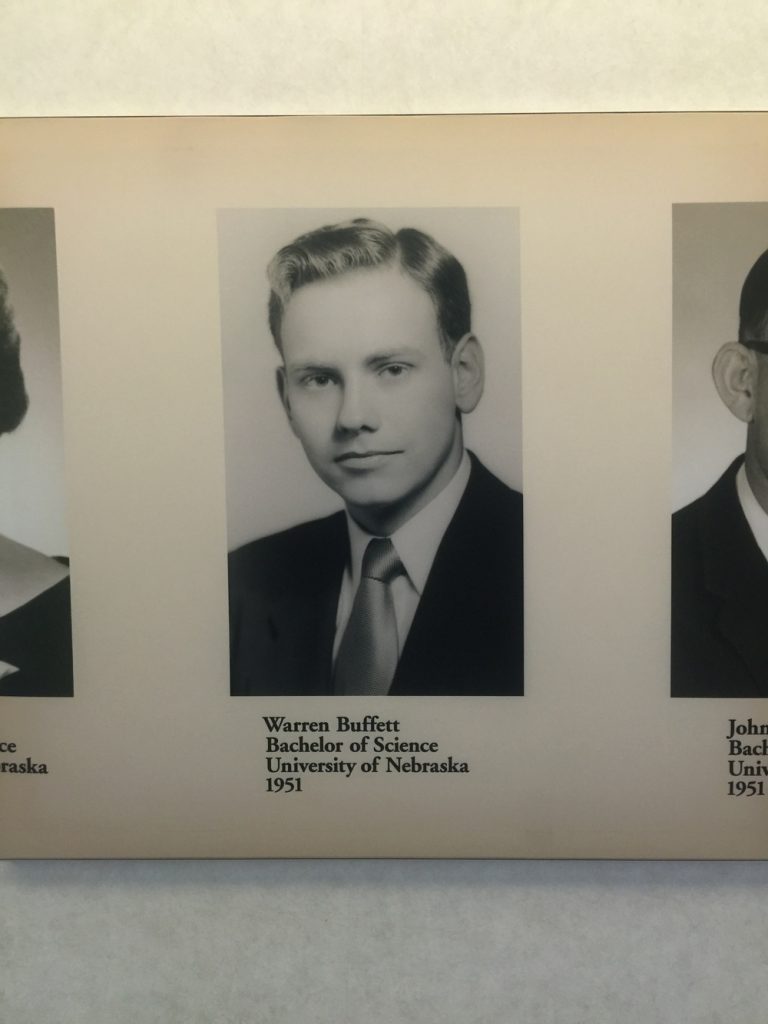

這段話是巴菲特在26歲,結束在葛拉漢公司的工作後說的話。

請注意當時是1956年的美國,如果我們把它換成2017年的新台幣,看看會如何?

當時台幣兌美元大約1:40,大約是696萬台幣,接著我們給這筆錢3%的通貨膨脹率,經過61年的調整,算出來是4223萬6000元(696萬*(1+0.03)^61年=4223.6萬,我們後續的換算都依照此公式計算,並且調整年數。)

首先,他從小就賣可樂、送報紙,投資農地和買賣股票,到他19歲上完哥倫比亞大學的葛拉漢投資課程以後,他已經有一身經商和投資的本事。

20歲的時候他的資金有9,804美金(相當於2017年台幣285.2萬),1951年底他的資金增加到19,738美金(相當於2017年台幣555.4萬),成長了快95%。

投資通常有兩種派別:技術分析和基本面分析,其中基本面分析向來都讓一般投資人為之卻步。

最主要是因為要分析的項目不少,有些項目可能會一時疏忽漏掉,所以我們要建構一套系統化的方式,用來幫助自己完成每一次的評估,甚至能優化自己的投資流程。

我在我的『雷浩斯教你矩陣式存股法年賺18%』這本書裡面提出一個系統化的檢查方法,叫做『矩陣存股檢查表』。

這個『矩陣存股檢查表』是用來衡量投資標的作業,共計分為六個屬性:

這六個屬性的前五項都在評估公司表現的好壞,讓你學會如何評估一間公司。

最後一項則是評估現在股價是介於合理、低估還是高估,如果是高估的區間就不要買入,如果進入低估區就可以安心持有。

以下我們用可成2474這間公司作為說明的範例: