『模仿偉大的投資人,是成功的秘訣。』

巴菲特是世界上最知名的股神,同時也有許多的雜誌報導和

有些人會提出一個問題:『為什麼沒人像他這樣,有驚人的

我看了《巴菲特的繼承者們》這本書之後,我認為想要成為

1. 擁有巴菲特所具備的所有技能

2. 站在巴菲特的立場思考

3. 和巴菲特位於同一個能力圈

Continue reading

『模仿偉大的投資人,是成功的秘訣。』

巴菲特是世界上最知名的股神,同時也有許多的雜誌報導和

有些人會提出一個問題:『為什麼沒人像他這樣,有驚人的

我看了《巴菲特的繼承者們》這本書之後,我認為想要成為

1. 擁有巴菲特所具備的所有技能

2. 站在巴菲特的立場思考

3. 和巴菲特位於同一個能力圈

Continue reading

『要得到你想要的東西,最可靠的方法,是讓自己配得上擁

波克夏的副董事長查理・蒙格在2007年的時候,在南加

股神巴菲特寫給股東的信世界聞名,影響了許多投資人,連帶也影響許多企業家,亞馬遜創辦人貝佐斯就直接說過他視巴菲特如導師。

所以當『貝佐斯寫給股東的信』出版之後,我當然直接入手翻閱,

本書的作者是史蒂夫・安德森,他透過觀察貝佐斯的股東信,條列出14項重點,

在這些重點之中,我最有感觸的是以下三點:

Continue reading

我最近看了一本書叫做『我的庶民養錢術』,作者是150年前的日本人本多靜六,

他原本貧困,靠著每月扣下四分之一的收入做儲蓄,然後累積資本之後投資,創造出巨大的財富。

有多巨大?他讓儲蓄的資金成長了超過150倍以上!

巴菲特喜歡買好公司,他說過:『最好的公司,就是能替投資人源源不絕創造現金的公司。』雖然我們知道這個概念,但是要用怎樣的數字標準來篩選?

在< 如果第一次投資就學巴菲特>這本書裡面提到,巴菲特在2007年的股東信,把根據公司的需要的資本支出額度的不同,把投資標的事業分類成三種:卓越、優秀、差勁,並且舉了三個例子。

現在我們知道巴菲特的分類模式之後,我們來想想,台股有哪些公司符合『卓越和良好』,還有哪些是『差勁』的公司?

巴菲特在1965年買入波克夏的時候,這間公司只是間小紡織廠,但現在是一間驚人的大帝國,在這54年間,巴菲特透過配置公司的資金,逐步地把公司變成世界五百大排行中的第四名公司。

巴菲特怎麼做到的?

他做的事情只是投資好公司,而形式上有買股票和整間公司收購這兩種,這種模式他稱為『雙管齊下』。

那這兩者有哪些差別呢?

(本照片為2019/05/06 ,我參加霍華馬克斯來台演講,剛好看到大師本人,大師也很大方地願意讓我拍下這張珍貴的照片。)

價值投資大師霍華・馬克斯在《掌握市場週期》這本書中提出:『偉大且罕見的投資人通常具備兩種技能,一個是觀察現在市場週期定位,另一個是做出買進的資產選擇,這是管理投資組合的兩大工具。

大多數的基本面投資人都把重點放在『資產選擇』,也就是選股上,鮮少有人談論週期定位。霍華・馬克斯深入的探討週期這個要素,並且認為這在成功的投資中,具備重要的地位。

週期要素大抵分為三項重點:

1.知道週期的特性:階段性、動能,自我修正。

2.評估週期的階段:觀察投資人的心理變化,確認我們在的位置。

3.應對週期的技巧:切換成『積極』或者『防禦』的模式。

![]()

我們投資必修課專欄241期舉列過『加權股價報酬指數』的統計資料,並且得出『股市總是上漲,所以要避免短進短出。』這個結論,雖然如此,但不代表股市沒有崩盤。

因為報酬指數編製的時間沒有涵蓋所有的台灣股市歷史,所以統計上沒有包含1988年證所税事件、1990年伊拉克戰爭、1996年台海危機和2000年的網路泡沫化,這些重大事件都造成了大幅度的崩盤,而很多投資人都沒經歷過崩盤,他們的投資經驗中沒有這段經歷,對未來的判斷就會有落差。

成長股之父菲利浦・費雪的投資風格是買入未來十年內,投資報酬率可能增長四到十五倍以上的好公司,在這段時間內他會長期抱著持股不動,一邊觀察管理階層能否維持卓越的經營品質,一邊坐等獲利增長。

雖然這樣的投資標的很理想,但是卻不容易做到。通常投資人會遇到最大的問題是:

『市場上的股票這樣多,你要怎麼找到這種成長股?而且研究股票很花時間,不花時間研究找不到股票,如果投入研究以後才發現找錯了股票,不但沒賺錢,還會浪費時間!』

費雪仔細地說明了他如何解決這個問題,他找成長股的投資研究主要分成三個階段:『找投資靈感,閒聊法蒐集資料,訪談公司管理階層。』

市面上有關股神巴菲特的書汗牛充棟,多到想向巴菲特學習的人都不知道該如何選書,想要找出有關巴菲特的好書簡直像選好股一樣困難。

投資的重點在於享有一間公司長期獲利的成果,這些成果的多寡就是一間公司的內在價值高低。

有一本出版於1940年代的著作叫做:『客戶的遊艇在哪裡?』這是一本輕鬆有趣的金融界故事小書,裡面提到一個鄉下人到紐約金融區:

導遊對他說:『看,那是銀行家和經紀商的遊艇,他們賺了很多錢。』

鄉下人天真地問:『喔,那客戶的遊艇在哪裡?』

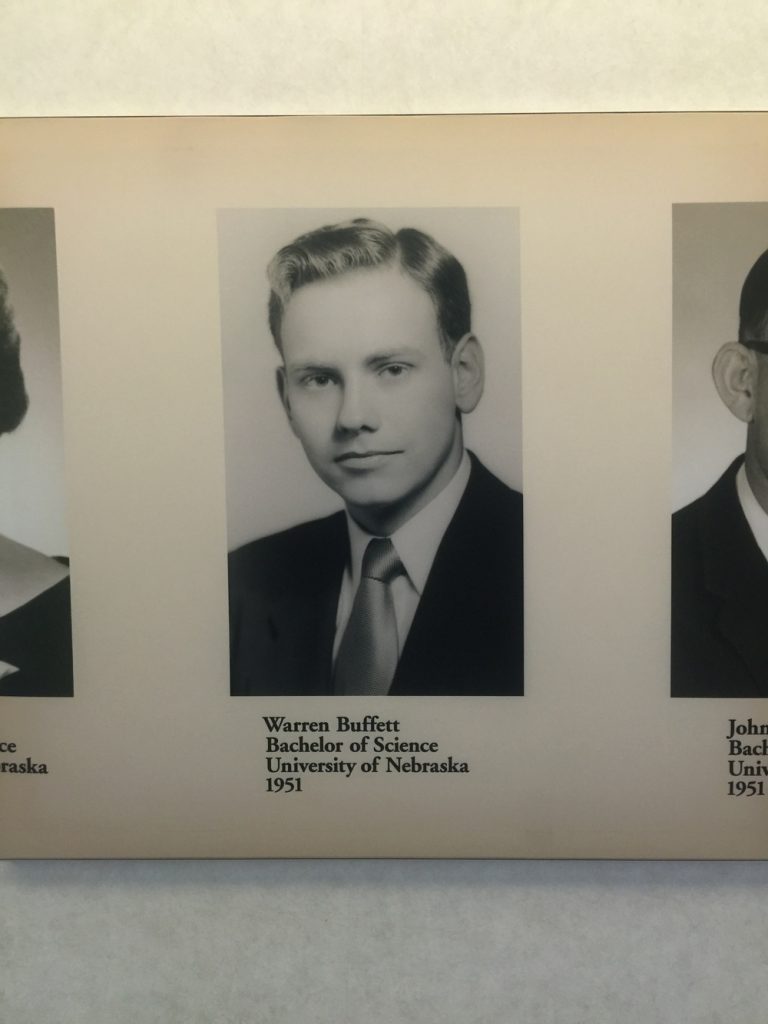

這段話是巴菲特在26歲,結束在葛拉漢公司的工作後說的話。

請注意當時是1956年的美國,如果我們把它換成2017年的新台幣,看看會如何?

當時台幣兌美元大約1:40,大約是696萬台幣,接著我們給這筆錢3%的通貨膨脹率,經過61年的調整,算出來是4223萬6000元(696萬*(1+0.03)^61年=4223.6萬,我們後續的換算都依照此公式計算,並且調整年數。)

首先,他從小就賣可樂、送報紙,投資農地和買賣股票,到他19歲上完哥倫比亞大學的葛拉漢投資課程以後,他已經有一身經商和投資的本事。

20歲的時候他的資金有9,804美金(相當於2017年台幣285.2萬),1951年底他的資金增加到19,738美金(相當於2017年台幣555.4萬),成長了快95%。

投資通常有兩種派別:技術分析和基本面分析,其中基本面分析向來都讓一般投資人為之卻步。

最主要是因為要分析的項目不少,有些項目可能會一時疏忽漏掉,所以我們要建構一套系統化的方式,用來幫助自己完成每一次的評估,甚至能優化自己的投資流程。

我在我的『雷浩斯教你矩陣式存股法年賺18%』這本書裡面提出一個系統化的檢查方法,叫做『矩陣存股檢查表』。

這個『矩陣存股檢查表』是用來衡量投資標的作業,共計分為六個屬性:

這六個屬性的前五項都在評估公司表現的好壞,讓你學會如何評估一間公司。

最後一項則是評估現在股價是介於合理、低估還是高估,如果是高估的區間就不要買入,如果進入低估區就可以安心持有。

以下我們用可成2474這間公司作為說明的範例:

查理蒙格1994年在南加州大學發表了『普世智慧的投資應用』,這篇文章隔年刊載在<傑出投資者文摘>上,即使這已經是20多年前的文章,仍然讓人感到查理蒙格深不可測的智慧,裡面談到了成功投資決策的主要原則,大抵分成以下四項:

查理・蒙格是巴菲特五十多年來最重要的合夥人,熟悉價值投資概念的人都認同查理・蒙格是世界上最有智慧的人,他帶給巴菲特思考模式上的影響比財務投資上的影響更巨大。

蒙格最知名的是『普世智慧』這個概念,這種概念又被稱為『蒙格主義』。

所有聽過蒙格演講的人都希望能學會『蒙格主義』的概念,由於這些概念太過艱深難懂,導致一般人難以理解,所以我將其解構為七個主要重點:

對任何重視邏輯的人來說,順序都是很重要的事,因此排在第一個順序的: